Ingresos, ARPU y Participación de Mercado

El 2019 fue un año complejo para la economía mexicana, desde una dimensión macroeconómica nacional e internacional.

La guerra comercial entre Estados Unidos y China, la incertidumbre ante la firma del T-MEC, así como el escaso ejercicio de recursos públicos para la estimular el crecimiento, ocasionaron una desaceleración de la actividad económica en México.

De acuerdo con estimaciones oportunas elaboradas por el INEGI, el Producto Interno Bruto (PIB) decreció 0.1% durante 2019, como resultado de la disminución de 1.7% de las actividades secundarias, que no alcanzó a ser compensada por el incremento de 0.5% y 2.1% de las actividades terciarias y secundarias, respectivamente.

En franco contraste, el mercado de telecomunicaciones móviles registró una trayectoria positiva en todo el año, en términos de ingresos, a pesar de la referida contracción económica nacional.

El valor de este mercado alcanzó un monto de $293,653 millones de pesos (mdp.), equivalente a un crecimiento anual de 4.7%.

Durante el año, el mercado móvil se caracterizó por un marcado crecimiento en los ingresos provenientes de servicios, que incrementaron 6.6%, superior al aumento de 1.1% que registró el componente de equipamiento. Todo ello, incentivado por el aumento en el consumo y preferencia de la conectividad móvil.

Por su parte, el gasto promedio por usuario móvil registró un incremento anual de 4.9% para alcanzar los $131.8 pesos por usuario, resultado de la combinación del mayor consumo de voz y datos, con una prospectiva ligeramente creciente en el mediano plazo.

Ingresos por Operador: Creciente Concentración de Mercado por América Móvil

Preocupa el continuo proceso de reconcentración de mercado en ingresos, tal que América Móvil alcanzó una ponderación de 71.6% de los ingresos del segmento en 2019, 1.3 puntos porcentuales más que la participación de mercado registrada en 2018.

Asimismo, destaca que, en los últimos ocho trimestres, el Agente Económico Preponderante (AEP) ha ganado participación de mercado en términos de ingresos.

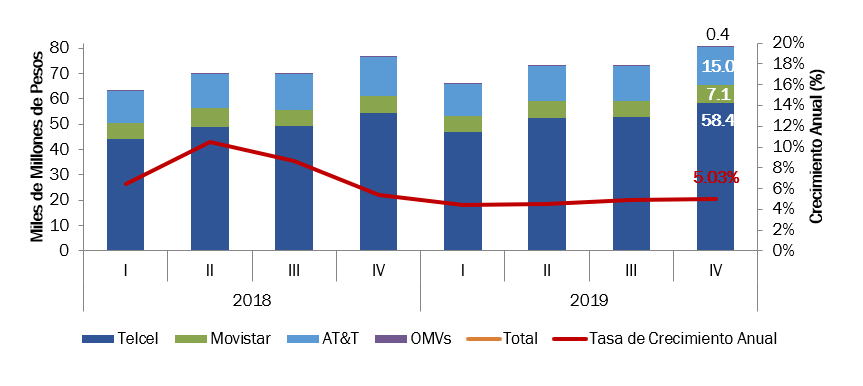

Durante 2019, se generaron ingresos móviles por $293,653 mdp., cifra que representa una expansión anual de 4.7%. La dinámica de crecimiento trimestral fue muy similar, tal que se registraron coeficientes de 4.46%, 4.50%, 4.86% y 5.03%, en los trimestres I, II, III y IV, respectivamente.

América Móvil obtuvo $210,318 mdp. en ingresos móviles, equivalente a un crecimiento anual de 6.7%. Este avance favorable es atribuible al incremento de 5.4% en los ingresos de equipo y de 7.5% de aquellos de servicios, como consecuencia del alza en el subsegmento de prepago y al aumento en el consumo de datos móviles.

Ingresos de Telecomunicaciones Móviles

(Miles de Millones de Pesos y Crecimiento Anual, %)

Fuente: The Competitive Intelligence Unit con información de los Operadores

Por su parte, Telefónica redujo en 0.8% su contabilidad de ingresos al generar $26,796 mdp. durante el año. Esto debido, en lo principal, a la caída de 3.2% en el componente de servicios, que no fue compensada por el incremento de 6.5% en la venta de equipamiento móvil. Destaca el acuerdo firmado con AT&T México el 21 de noviembre de 2019, por virtud del cual este operador prestará servicios mayoristas de acceso a última milla inalámbrica a Telefónica México que derivará en eficiencias operativas y financieras, con un impacto positivo progresivo en flujo de caja estimado en torno a los $250 millones de dólares a partir del tercer año.

Por su parte, AT&T alcanzó un crecimiento anual de 0.1%, con ingresos por $55,271 mdp, resultante del aumento de 9.2% por la venta de servicios, que fue eclipsado casi en su totalidad por la caída de 14.1% en la comercialización de equipos móviles. Amerita resaltar que, por primera vez, la operación de AT&T reportó un margen de ganancias (EBITDA) positivo equivalente a $57.9 millones de pesos.

Por último, se estima que los operadores móviles virtuales (OMVs) generaron en su conjunto $1,268 mdp., lo que implica un crecimiento anual del 11.9%. Esta dinámica es guiada por las incesantes adiciones en usuarios, no así por la comercialización de los servicios.

El OMV que tuvo un mejor desempeño durante 2019 fue FreedomPop. Se estima contabilice 1 de cada 3 líneas de este subsegmento del mercado al finalizar 2020. En segundo lugar, se ubica OUI, OMV de Elektra que cuenta con una participación de mercado de 27%. El top 3 lo complementa Virgin Mobile, con 14% del total de las líneas. Así, aquellos operadores que cuentan con un modelo de negocios diferenciado como FreedomPop, OUI, OXXO Cel y Soriana Móvil comienzan a impulsar el crecimiento en ingresos de este segmento.

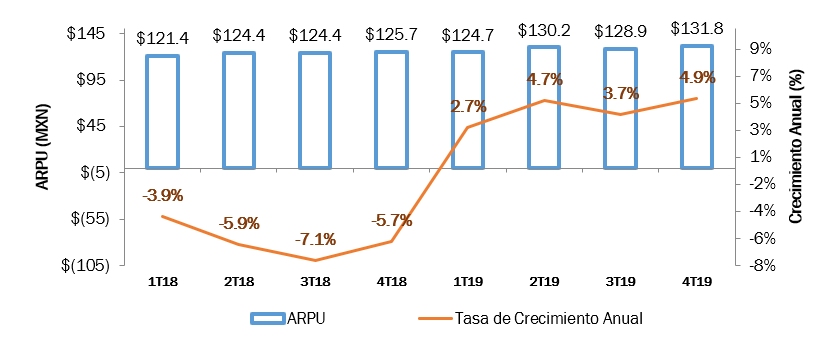

Ingreso Promedio por Usuario: ARPU

Como se refirió previamente, el consumo/gasto/ingreso promedio por usuario móvil al mes (ARPU por sus siglas en inglés) alcanzó los $131.8 pesos por usuario, un crecimiento anual de 4.9%. De manera secuencial, este indicador aumentó $2.9 pesos respecto al trimestre inmediato anterior. La estabilización y ligero repunte de este indicador registrado en los últimos dos años, se debe, en gran medida, al acentuado incremento en el consumo de datos móviles, a pesar de la disminución en precios de esta vía de conectividad.

Ingreso Promedio por Usuario (ARPU)

(Pesos y Crecimiento Anual, %)

Fuente: The Competitive Intelligence Unit con información de los operadores

AT&T, al ser el operador con la mayor proporción de usuarios en postpago, se mantiene a la cabeza en el ARPU con un monto de $160.1 pesos al mes al cuarto trimestre de 2019 (4T19), 1.3% superior al registrado en el mismo periodo del año anterior. Esta dinámica se debe, en gran medida, al incremento de 10.8% en su base de usuarios de prepago que compensó la disminución de 8.0% del conjunto de líneas de postpago y venta a revendedores, siendo estos últimos los más intensivos en el consumo de servicios.

Por su parte, los usuarios de Telcel registraron un ARPU mensual de $154.0 pesos en el 4T19, 6.2% más que un año atrás. Este crecimiento fue respaldado por los continuos aumentos en los minutos promedio cursados por sus usuarios (MOU por sus siglas en inglés), al crecer 1.9% anual y alcanzar los 535 minutos y los MB promedio transmitidos por usuario (MBOU por sus siglas en inglés), que casi se han duplicado año con año.

En tanto, el ARPU de Telefónica se ubicó en $51.1 pesos mensuales en el 4T19, cifra 1.7% menor en términos anuales. Por último, se estima que en su conjunto los usuarios de los OMV generaron un ARPU de $63.0 pesos, 0.5% menos que el mismo trimestre del año previo, por lo que el crecimiento registrado en ingresos es atribuible prácticamente a su totalidad por el incremento en líneas.

Estructura de Mercado en Ingresos

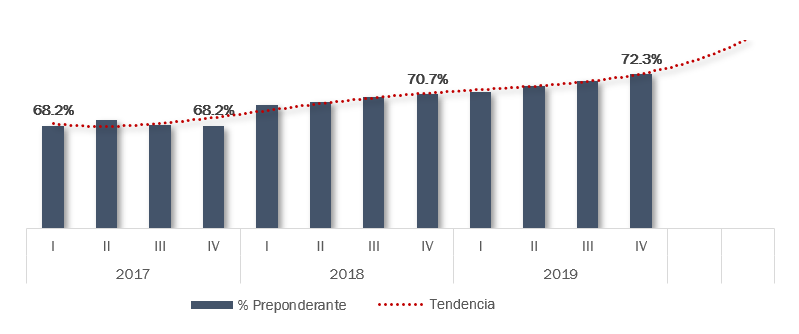

Durante los últimos dos años, el segmento móvil registra un persistente proceso de reconcentración de mercado en ingresos en favor de Telcel, el agente económico preponderante.

Como se observa en la siguiente gráfica, en los últimos ocho trimestres el operador ha ganado participación de mercado por su obtención de ingresos. Ello, al pasar de registrar un coeficiente de 68.2% del total en el cuarto trimestre de 2017 a uno de 72.3% durante el cuarto trimestre de 2019, un aumento de 4.1 puntos porcentuales.

Tan sólo en el último año, este operador incrementó 1.6 puntos porcentuales (pp.) su participación de mercado.

Participación de Mercado del Preponderante: Ingresos

(Proporción del Total, %)

Fuente: The Competitive Intelligence Unit con información de los Operadores

Por su parte, al 4T19 tanto AT&T como Telefónica redujeron su participación de mercado en ingresos en 1.3 y 0.7 pp., respectivamente durante el último año. Los OMV lograron incrementar 0.02 puntos porcentuales su huella de mercado. Las ganancias en participación de mercado y el proceso de reconcentración de mercado a favor del AEP evidencian la ineficacia de las medidas de regulación asimétrica y el necesario fortalecimiento y ajuste de estas para rebalancear el mercado en términos de competencia efectiva. Ello, a seis años de su implementación y a escasos meses de conocer la segunda resolución del regulador sobre su revisión.

Consideraciones Finales

Aunque el mercado móvil registra una dinámica positiva en ingresos, a pesar del entorno económico adverso, no debemos confiar que continúe este ritmo de crecimiento. Para lograr un óptimo desempeño del segmento, es menester fortalecer y acelerar la aplicación efectiva de las medidas asimétricas en busca del rebalanceo competitivo del mercado, no sólo en líneas, sino también en ingresos. Al ser estos los que habilitan la posibilidad de competir en mejores condiciones de calidad, cobertura, disponibilidad y asequibilidad frente a otros competidores.

Es previsible, de cara a la revisión de las medidas de preponderancia que el regulador realice los ajustes y adiciones necesarias a los mecanismos de gestación de competencia efectiva, para así alcanzar sus efectos prometidos. Se requiere lograr su eficacia para no perpetuar el excesivo peso de mercado del preponderante y la aplicación de medidas de regulación asimétrica.

Todo ello para asegurar un ecosistema balanceado entre operadores, que se traduzca en beneficios tangibles de largo plazo para los usuarios en términos de calidad, cobertura y asequibilidad de los servicios.