México: Pandemia, Macroeconomía y Mercado Móvil (2T-2020)

Ingresos, Líneas, ARPU y Estructura del Mercado

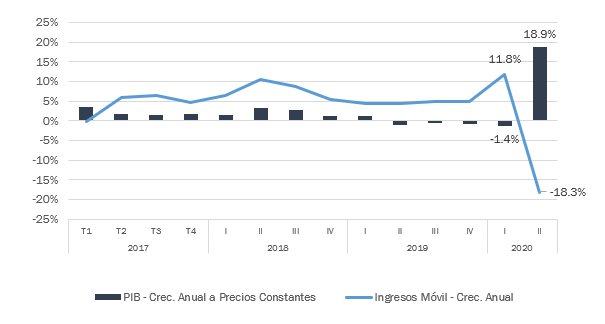

El segundo trimestre de 2020 (2T-2020) registra ya el impacto en pleno de la pandemia de COVID-19 en el desempeño macroeconómico. De acuerdo con las estimaciones oportunas del INEGI, el Producto Interno Bruto (PIB) se contrajo anualmente 18.9% respecto al mismo trimestre del año anterior, derivado de la disminución en el crecimiento en el valor agregado de 26.0% en las actividades secundarias, de 15.6% en las terciarias y 0.3% en aquellas primarias.

Producto Interno Bruto e Ingresos Móviles

(Crecimiento Anual, %)

Fuente: The Competitive Intelligence Unit con Información del INEGI y de los Operadores

De acuerdo con el Índice Global de la Actividad Económica (IGAE), mayo fue el mes de mayor contracción en la actividad económica, al registrar una caída anual de 22.7%, superior al descenso de 19.8% observado en abril. Ello ha provocado una nueva depresión drástica en las expectativas de crecimiento para 2020.

Ingresos del Mercado Móvil

La crisis sanitaria ha impactado de manera multisectorial y la industria de telecomunicaciones no ha quedado exenta, a pesar de caracterizarse por ser procíclica en tiempos de auge económico y contracíclica en periodos de recesión.

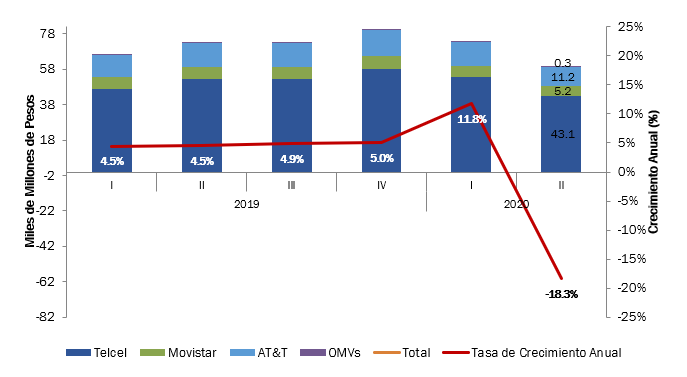

Durante el 2T-2020, los ingresos del mercado móvil registraron una contracción de 18.3%, nivel muy similar a la caída observada por la economía en su conjunto. Asimismo, destaca por ser 30.1 puntos porcentuales menor al crecimiento del trimestre inmediato anterior.

En términos absolutos, los ingresos de este mercado contabilizaron $59,814 millones de pesos (mdp) durante el 2T-2020, resultantes del marcado descenso (41.6%) de ingresos provenientes de la venta de equipos y de la disminución del componente de servicios por 6.2%.

Estas cifras negativas son resultado del menor uso de las redes celulares, derivadas de las restricciones a la movilidad social, del confinamiento, de la contracción económica y del consecuente menor poder adquisitivo de la población.

Estos factores impactaron a la baja la demanda de servicios móviles e imposibilitaron la adquisición y renovación de equipamiento.

Ingresos por Operador

Durante el 2T-2020, la suma total de ingresos generados por los operadores móviles fue de $59,814 mdp, cifra que como se refirió anteriormente, representa una reducción anual de 18.3%.

En su desagregación por operadores, América Móvil obtuvo $43,095 mdp en ingresos móviles en el trimestre, equivalente a un descenso anual de 17.6%. Este retroceso es guiado, en gran parte, por la contracción de 44.9% en los ingresos del equipamiento móvil y por la reducción de 2.5% en el componente de servicios móviles. Ambas explicadas por la cuarentena, la parálisis social y económica, así como por el cese en la apertura de una gran proporción de tiendas y puntos de venta, que dificultaron la adquisición de nuevos equipos y la realización de recargas de saldo celular.

Por su parte, AT&T registró una caída anual de 19.1%, con ingresos por $11,211 mdp, debido a la baja de 33.0% en la venta de equipos y a la reducción en 12.0% en servicios.

De acuerdo con el operador, a pesar de los efectos ocasionados por la emergencia sanitaria, se sigue buscando el crecimiento rentable de la compañía, al enfocarse en generar la mejor experiencia para el cliente.

Ingresos de Telecomunicaciones Móviles

(Miles de Millones de Pesos y Crecimiento Anual, %)

Fuente: The Competitive Intelligence Unit con Información del INEGI y de los Operadores

Por su parte, Telefónica redujo en 23.2% su contabilidad de ingresos al generar $5,210 mdp durante el trimestre. Esto debido, en lo principal, a la caída de 29.3% en su componente de equipamiento móvil y a la reducción de 20.7% en el rubro de servicios.

De acuerdo con la compañía, los impactos relacionados con el COVID-19, mencionados anteriormente, se fueron atenuando a lo largo del trimestre, principalmente en junio, en el que se observa una recuperación de la actividad productiva.

A partir de lo registrado en las últimas semanas del trimestre, Telefónica se muestra optimista de la evolución de los resultados tanto comerciales como financieros para los próximos periodos.

Por último, se estima que los operadores móviles virtuales (OMVs) generaron en su conjunto un total de $298 millones de pesos durante 2T-2020, lo que representa una reducción anual de 2.5%, menor a la del resto de los competidores.

Estos operadores suelen tener modelos de negocio complementarios a su giro principal, por lo que sus planes comerciales no siempre son definidos a partir de la maximización de sus ingresos por la venta de servicios de telecomunicaciones. Además de que su principal objetivo actual es generar fidelización de clientes y/o impulsar la contratación empaquetada con otros bienes o servicios.

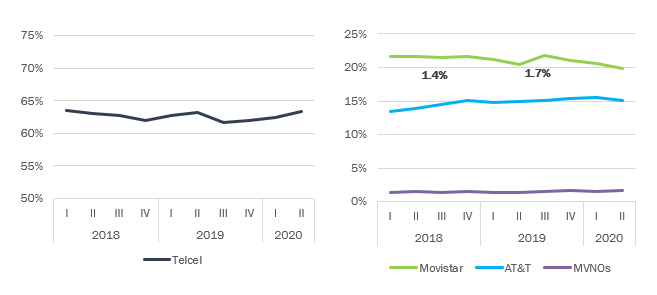

Estructura de Mercado en Ingresos: Continuada Reconcentración en Favor del Preponderante

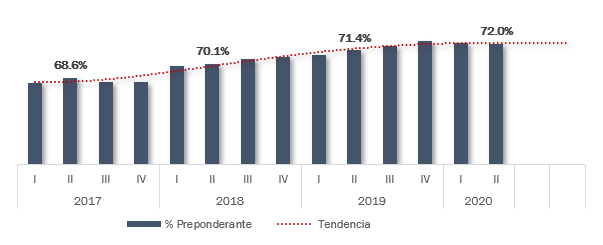

En el último trienio, el segmento móvil registra una trayectoria de reconcentración de mercado en ingresos en favor de Telcel, el agente económico preponderante.

Como se observa en la siguiente gráfica, el operador muestra una trayectoria de escalada en su participación de ingresos.

Participación de Mercado del Preponderante: Ingresos

(Proporción del Total, %)

Fuente: The Competitive Intelligence Unit con Información del INEGI y de los Operadores

Ello, al pasar de registrar un coeficiente de 68.6% del total en el segundo trimestre de 2017 a uno de 72.0% durante el segundo trimestre de 2020, esto es, un aumento de 3.4 puntos porcentuales. Tan sólo en el último año, este operador incrementó 0.6 puntos porcentuales (pp) su participación de mercado.

En otras palabras, esta reconcentración lo aleja del objetivo regulatorio de reducir su peso y balancear el mercado. Al contrario, da pauta para implementar un mayor número de medidas compensatorias de mercado adicionales, en la búsqueda de mayor efectividad.

Por su parte, en el último año, tanto AT&T como Telefónica redujeron su participación de mercado en ingresos en 0.2 y 0.6 pp., respectivamente. Mientras que los OMV lograron incrementar 0.08 puntos porcentuales su huella de mercado.

Cabe reiterar que las ya continuadas ganancias en participación de mercado y el proceso de reconcentración de mercado a favor del AEP evidencian la incapacidad y consecuente, necesidad de fortalecimiento y ajuste, de las medidas de regulación asimétrica para balancear el mercado en términos de competencia efectiva. Ello, a más de seis años de su implementación y aún indeterminados meses de conocer la segunda resolución del regulador sobre su revisión.

Líneas Móviles por Operador

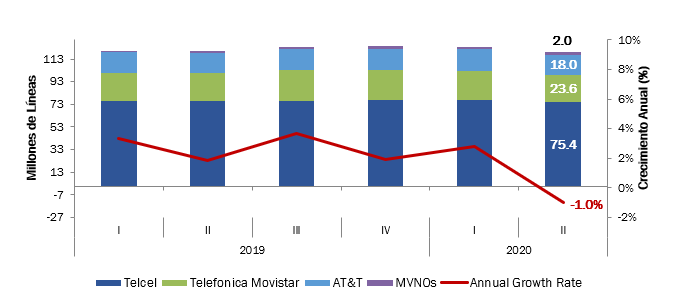

A pesar de que, en el primer trimestre de 2020, se empezaron a sentir los efectos de la pandemia en el número de líneas, fue hasta el segundo trimestre cuando impactó en mayor magnitud esta, al tener lugar una pérdida neta de 4.8 millones de líneas frente al trimestre inmediato anterior.

Durante el 2T-2020, se contabilizaron un total de 119.0 millones de líneas, que representa una penetración de 94.0 líneas de servicio por cada 100 habitantes, 3.8 puntos porcentuales menos a lo observado en el periodo inmediato anterior, que nos aleja ligeramente del nivel de acceso universal (100%).

Líneas Móviles

(Millones de Líneas)

Fuente: The Competitive Intelligence Unit con Información del INEGI y de los Operadores

A diferencia de la fuerte caída observada en los ingresos móviles (-18.3%), las líneas móviles registraron un relativo estancamiento anual, al sólo ser 1.0% menores frente a la cifra del 2T-2019. Esta resiliencia parcial ante los efectos económicos y de distanciamiento social causados por la pandemia, es en parte atribuible a los programas de apoyo implementados por prácticamente todos los operadores.

Del total de líneas al 2T-2020, 81.6% corresponden al subsegmento de prepago y 18.4% al de postpago. Esta proporción de líneas en contrato o postpago aumentó 0.2 puntos porcentuales en el último periodo en detrimento de aquella de prepago.

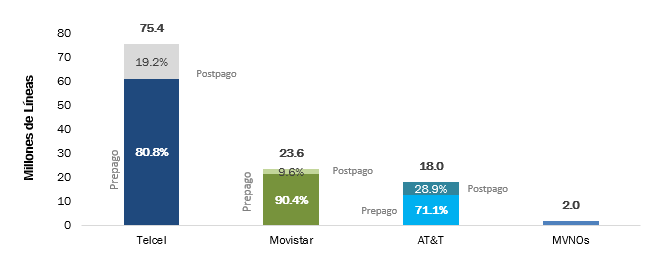

En su dinámica por operador, las líneas de AT&T descendieron 0.3% en términos anuales para alcanzar las 18.0 millones. Este balance se compone por un incremento de 20.7% de sus líneas a revendedores, un crecimiento de 4.9% de sus líneas de prepago y una caída de 13.1% en aquellas de postpago. La empresa reportó un coeficiente de 71.1% del total de sus usuarios bajo la modalidad de prepago, con una base de contrato (postpago más líneas a revendedores) aún más robusta que el resto del mercado, que asciende a 28.9% de sus usuarios.

Por su parte el agente económico preponderante (AEP), Telcel, registró un balance de líneas 0.8% menor al del mismo periodo del año pasado, con un total de 75.4 millones de líneas, resultado del avance de 4.0% de su base de postpago y descenso de -1.9% en el caso de prepago. Así, el operador alcanzó una proporción de 80.8% de líneas en prepago y 19.2% en postpago.

Líneas Móviles

(Millones de Líneas)

Fuente: The Competitive Intelligence Unit con Información del INEGI y de los Operadores

La base de usuarios de Telefónica, se estima, tuvo una reducción de 3.8%, al registrar 23.6 millones de líneas. Esta contracción se constituye por -5.4% en su base de contrato y de -3.6% en prepago. Todo ello, dando como resultado un total de 90.4% de sus líneas bajo la modalidad de prepago y el restante (9.6%) en postpago.

Por su parte, se estima que los OMV en su conjunto alcanzaron 2.0 millones de líneas móviles, lo que representa un crecimiento anual de 22.6% con respecto a la cifra del mismo trimestre del año anterior.

Esto, atribuible a la aparición de nuevos operadores, los cuales han encontrado el modelo de negocio adecuados para su operación (BAIT de Walmart y Oxxo Cel) y han lanzado ofertas disruptivas que han sido replicadas por otros operadores, como es el caso de izzi móvil.

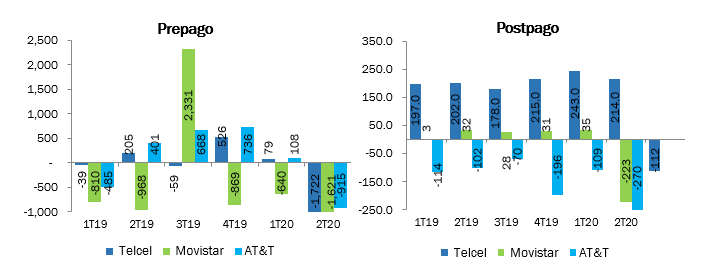

Adiciones Netas

Durante el 2T-2020 el AEP, Telcel, registró una pérdida neta de 1.8 millones de líneas, como resultado de una reducción de 112 mil clientes de postpago y de 1.7 millones de prepago.

Por su parte Movistar, se estima redujo secuencialmente su base de clientes también en 1.8 millones, como resultado de la sustracción de 223 mil clientes de postpago y la pérdida de 1.6 millones en prepago.

Adiciones Netas, Segmento Móvil

(Miles de Adiciones Netas)

Fuente: The Competitive Intelligence Unit con Información del INEGI y de los Operadores

Por otro lado, AT&T reportó una reducción neta de 1.2 millones de líneas en el trimestre, como resultado de un recorte de 270 mil usuarios de postpago y la pérdida de 915 mil clientes de prepago. Los resultados negativos registrados por el operador durante el primer semestre del 2020 sobrepasaron las adiciones netas durante todo el 2019.

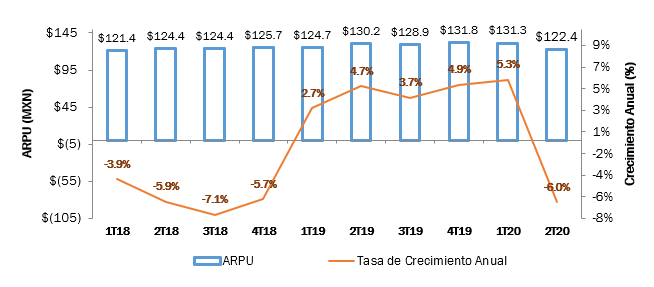

ARPU: Ingreso Promedio por Usuario

El consumo/gasto/ingreso promedio por usuario móvil al mes (ARPU por sus siglas en inglés), se ubicó en un nivel de $122.4 pesos por usuario, esto es 6.0% menor en su comparativo anual.

De manera secuencial, este indicador disminuyó $8.9 pesos respecto al trimestre inmediato anterior. El descenso moderado de este indicador en el 2T-2020 se debe a la relativa resiliencia de las suscripciones móviles frente a la marcada disminución de los ingresos de servicios, por efecto de la pandemia.

Ingreso Promedio por Usuario (ARPU)

(Pesos y Crecimiento Anual, %)

Fuente: The Competitive Intelligence Unit con Información del INEGI y de los Operadores

En este trimestre, Telcel registró el ARPU más alto del mercado con un monto de $146.0 pesos, nivel 2.0% inferior al registrado en el mismo periodo del año anterior. Esta dinámica se debe, en gran medida, a la moderada contracción en los ingresos por servicios (-2.5%), que fue ligeramente amortiguada por la reducción de 0.8% en la base de suscriptores.

Por su parte, los usuarios de AT&T registraron un ARPU mensual de $136.4 pesos en el 2T-2020, 17.1% menos que un año atrás. Esta contracción es resultado de la marcada baja en ingresos por servicios (-12.0%), atribuible a la reducción en el consumo y la migración a planes de contingencia que habilitó la compañía durante el confinamiento social.

En tanto, se estima que el ARPU de Telefónica se ubicó en $42.4 pesos mensuales en el 2T-2020, cifra 17.6% menor en términos anuales, debido a la reducción de 20.7% en los ingresos por servicios. Llama la atención que su ARPU es incluso inferior al de los OMV, cuya actividad principal no necesariamente es la venta de servicios de conectividad móvil.

Por último, se estima que en su conjunto los usuarios de los OMV generaron un ARPU de $50.1 pesos, 19.2% menos que el mismo trimestre del año previo, guiado por el incremento de líneas de los nuevos OMVs entrantes, así como por el menor gasto de los usuarios por la crisis sanitaria y económica derivada de la pandemia.

Estructura de Mercado en Líneas

Durante el trimestre, el segmento móvil medido en líneas se reconcentró ligeramente, tal que el operador preponderante incrementó su participación de mercado de 62.4% en el 1T-2020 a 63.3% en el 2T-2020.

De manera anual, se aprecia una ligera concentración, al aumentar su cuota de mercado en 0.1 puntos porcentuales. La siguiente gráfica muestra que, en los primeros dos trimestres de 2019 el mercado se reconcentró, en el tercero el preponderante perdió participación de mercado. Desde entonces, el AEP mantiene su tendencia de fortalecimiento de su huella de mercado en líneas.

Participación de Mercado: Líneas

(Proporción del Total, %)

Fuente: The Competitive Intelligence Unit con Información del INEGI y de los Operadores

Por el lado de los competidores, Movistar registra una senda descendente en su participación de mercado, con una ligera inflexión en el tercer trimestre de 2019. Sin embargo, el operador registra una trayectoria a la baja en su cuota de mercado desde el segundo trimestre de 2014.

Por su parte, AT&T continuó con una tendencia ascendente de crecimiento en su participación de mercado hasta alcanzar 15.1% del total de líneas, 0.1 puntos porcentuales (pp.) más que el 2T-2019, aunque 0.4 p.p. menos que el 1T-2020.

Finalmente, los OMVs lograron incrementar 0.3 pp. en un año su participación de mercado para llegar a 1.7% del total de líneas móviles.

Consideraciones Finales

La economía mexicana enfrenta un escenario marcadamente recesivo en lo que va de 2020, cuya longevidad y profundidad es aún desconocida e, incluso, impredecible.

Durante el segundo trimestre, comenzaron a tomar dimensión los efectos generados por COVID-19 sobre el mercado de las telecomunicaciones móviles.

Para hacer frente esta situación, los operadores en el mercado han implementado diversas estrategias para adaptarse a las nuevas circunstancias y permanecer cercanos a sus clientes. Asimismo, han flexibilizado sus ofertas comerciales para apoyar a sus clientes y mantener su preferencia y lealtad. A pesar de que estos mecanismos ayudaron a mitigar parcialmente las afectaciones a los clientes, estas han dejado huella en términos de pérdida de ingresos.

Los resultados del segmento durante el segundo trimestre del año muestran un fuerte impacto, en términos de una contracción cercana a 20% en ingresos en su comparativo anual. A pesar de haber observado durante el trimestre previo una dinámica contracíclica, el confinamiento social y la parálisis económica provocaron que el comportamiento de los ingresos móviles siguiera la misma ruta de caída que la economía en su conjunto.

Inevitablemente, este sector ha padecido los estragos económicos causados por la pandemia de COVID-19, a pesar del creciente ritmo de contratación y demanda de la conectividad móvil manifiesto desde hace varios años.

No obstante, se espera que esta depresión en el consumo móvil se recupere, en la medida en la que se estabilice y se reactive el aparato productivo nacional, pero también como consecuencia de la ascendente incorporación de esos servicios en la vida social y profesional de todos los mexicanos.