Telecomunicaciones Móviles al 1T-2022

Ernesto Piedras

Durante el 1T-2022, los ingresos generados por los operadores móviles contabilizaron un total de $73,836 millones de pesos (mdp) cifra que representa un crecimiento anual de 4.4%, 2.8 puntos porcentuales superior al del PIB (1.6%).

Al finalizar el 1T-2022, se contabilizaron un total de 133.3 millones de líneas, 5.3% más en su comparativo anual, 82.4% corresponden al subsegmento de prepago y 17.6% al de pospago.

El ingreso promedio de los operadores por usuario móvil al mes (ARPU por sus siglas en inglés) se ubicó en un nivel de $134.1 pesos por usuario en el 1T-2022, 4.7% mayor al registrado durante el mismo periodo del año previo.

La situación económica mundial se encuentra nuevamente en circunstancias críticas, no siendo México la excepción. Durante el primer trimestre del año, se registró un raquítico crecimiento después de dos trimestres en franco estancamiento y desaceleración. No obstante, continúan siendo preocupación los efectos negativos que el conflicto entre Rusia y Ucrania pudieran tener sobre la inflación y el crecimiento económico mundial. A partir de ello, se vislumbra, para la mayoría de los países del mundo, una menor actividad económica de la prevista al cierre del año previo.

Por otro lado, las telecomunicaciones, a pesar de encontrarse altamente correlacionadas a la dinámica del aparato productivo, exhiben categóricas señales de repunte en su evolución. En el mercado móvil, se prevé una renovación tecnológica y un franco despunte en el consumo de servicios a partir del despliegue de las redes 5G. Sin embargo, es menester dar seguimiento puntual a la trayectoria que registra este segmento trimestre a trimestre poder vislumbrar los efectos que esta innovación detonará sobre el sector y la actividad económica en su conjunto.

Telecomunicaciones Móviles y Actividad Económica al Primer Trimestre del 2022

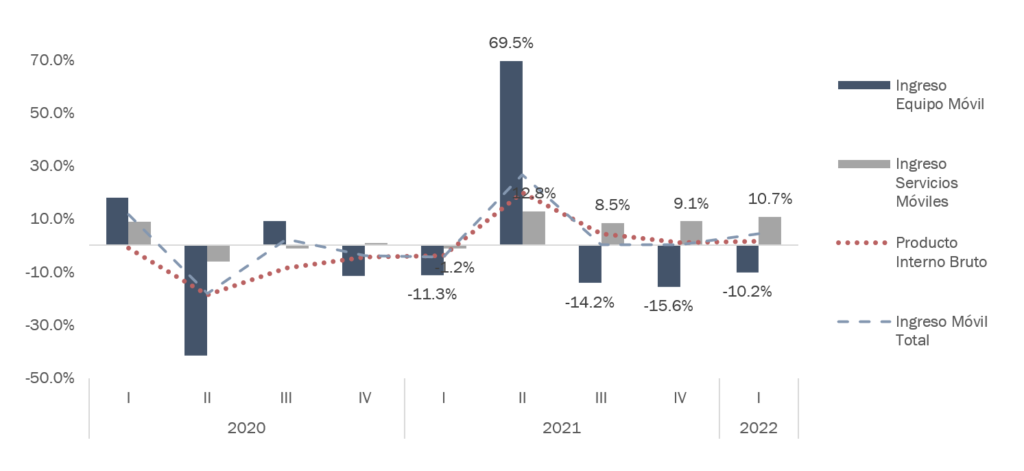

De acuerdo con la estimación oportuna publicada por el INEGI, la actividad económica, medida a través del PIB, registró un crecimiento anual de 1.6% durante el primer trimestre de 2022 (1T-2022). Destaca que, con cífras desestacionalizadas del PIB, este dinamismo equivale a un despunte en el trimestre de 0.9%, nivel que marca una ruta ascendente después de la contracción de -0.7% en el 3T-2021 y virtual estancamiento en el 4T-2021 (+0.02%).

En tanto, el mercado de telecomunicaciones móviles en México alcanzó un crecimiento anual de 4.4% durante el 1T-2022. Esto explicado por la contracción de -10.2% del componente de equipamiento móvil, que pudo ser compensado y superado con el crecimiento de 10.7% del componente de servicios.

Producto Interno Bruto e Ingresos de Equipamiento y Servicios Móviles

(Crecimiento Anual, %)

Fuente: The Competitive Intelligence Unit con información del INEGI y de los Operadores Móviles

Desde el año pasado, el crecimiento anual de los ingresos generados por la comercialización de servicios siguió una tendencia procíclica, el 1T-2022 no fue la excepción. Es decir, la mayor actividad, productividad, movilidad y empleo, han impactado al alza el consumo de las comunicaciones inalámbricas. Más aún, durante el 1T-2022, el crecimiento en los ingresos por servicios fue 6.7 veces mayor al del PIB durante ese periodo (1.6 %).

En contraste, los ingresos por equipamiento móvil continúan exhibiendo tasas negativas de crecimiento anual, circunstancia manifiesta por tercer trimestre consecutivo. Esto, se explica por la escasez de unidades para su venta, así como la expansión en el periodo de reemplazo de dispositivos por parte de los usuarios.

Para el resto del año podemos advertir tendencias divergentes que explicarían el devenir de los ingresos del segmento. En primer lugar, las aún fragmentadas cadenas de producción mundiales y la alta inflación continuarían impactando a la baja los ingresos por equipamiento. En contraste, con el lanzamiento de servicios de 5G, se puede vaticinar que la evolución en el consumo de servicios móviles durante 2022 trazará una trayectoria de crecimiento mayor al de la actividad económica en su conjunto, que impulsará la dinámica del PIB.

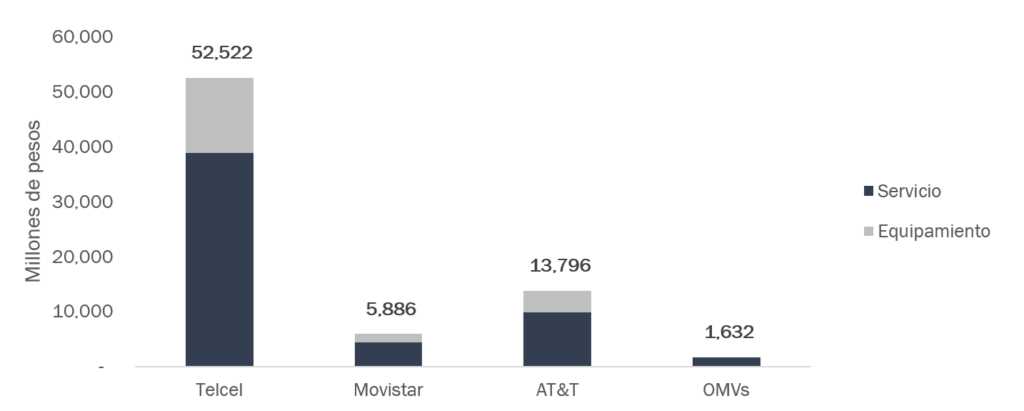

Ingresos por Operador

Durante el 1T-2022, los ingresos generados por los operadores móviles contabilizaron un total de $73,836 millones de pesos (mdp) cifra que representa un crecimiento anual de 4.4%.

En su desagregación por operadores, el agente económico preponderante en telecomunicaciones (AEP-T), Telcel, registró ingresos por $52,522 mdp durante el 1T-2022, cifra 2.3% mayor en su comparativo anual, concentrando así el 71.1% de los ingresos del mercado.

Esta dinámica fue resultado del incremento de 9.5% en los ingresos provenientes por la comercialización de servicios, impulsados por aquellos atribuibles al subsegmento de prepago que crecieron 12.4% y 5.7% los de pospago, a pesar de registrarse una reducción en -13.7% de aquellos de equipamiento.

Ingresos de Telecomunicaciones Móviles por Operador, 1T-2022

(Millones de Pesos)

Fuente: The Competitive Intelligence Unit con información de los Operadores Móviles

Por su parte, en el 1T-2022, AT&T registró un crecimiento anual de 7.7%, con ingresos equivalentes a $13,796 mdp (18.7% del total del mercado), derivados del incremento de 9.9% en el componente de servicios, al ser impulsado por la importante expansión de su base de clientes y el crecimiento en 2.6% del componente de equipamiento. Destaca por ser el único operador en observar un dinamismo al alza en los ingresos por equipos.

En tanto, Telefónica registró ingresos 0.5% superiores en el 1T-2022, al generar $5,886 mdp, una contribución de 8.0% del total del segmento móvil. Esto debido a la caída en -6.2% en las ventas de equipamiento, que pudo ser ligeramente compensada con el crecimiento de 2.9% en el componente de servicios. De acuerdo con el operador, estos resultados son atribuibles a la recuperación del subsegmento prepago y al sólido crecimiento de los accesos de pospago, a pesar de la reducción de las tarifas de interconexión móvil.

Por último, se estima que los operadores móviles virtuales (OMVs) generaron en su conjunto un total de ingresos por $1,632 mdp durante el 1T-2022, cifra que representa un crecimiento anual de 133.6%, como consecuencia de la marcada expansión en su base de usuarios y del incremento del consumo promedio de servicios por usuario. Con ello, su participación de mercado conjunto ascendió a 2.2% durante el 1T-2022.

Sigue preocupando la categórica concentración de ingresos que continúa ostentando el AEP-T Telcel, puesto que una sana competencia del mercado es inalcanzable bajo un escenario con diferencias tan marcadas entre operadores. La llegada de 5G será una nueva oportunidad para que los competidores capten a nuevos usuarios, a través de mejoras significativas en su cobertura, calidad y precio.

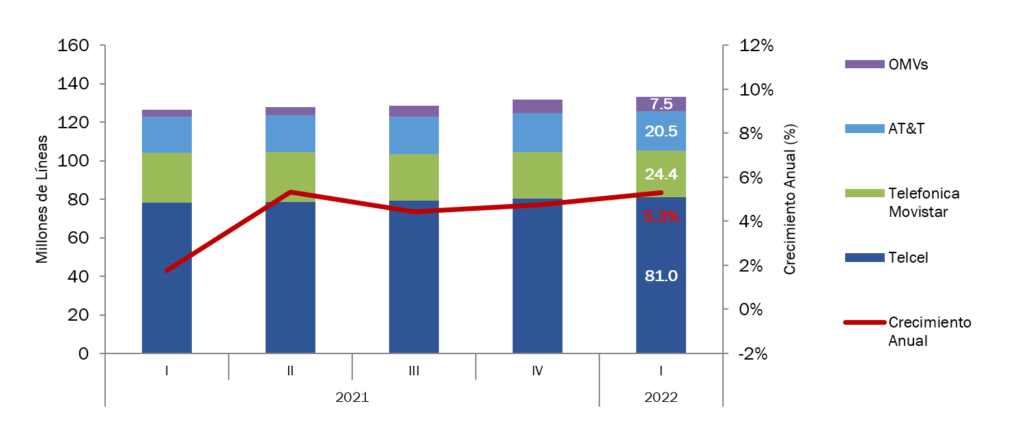

Líneas Móviles

Al finalizar el 1T-2022, se contabilizaron un total de 133.3 millones de líneas, 5.3% más en su comparativo con el mismo trimestre del año anterior.

En su distribución por operador, el AEP-T (Telcel) ostenta 60.7% del total de líneas al alcanzar 81.0 millones, seguido de Telefónica Movistar con 18.3% de participación de mercado o 24.4 millones de accesos estimados, AT&T con 20.5 millones de líneas y una cuota de 15.4%. Por su parte, el marcado dinamismo de los OMVs los ha llevado a contabilizar en su conjunto una razón de 5.6% del total con 7.5 millones de líneas.

Líneas Móviles

(Millones de Líneas)

Fuente: The Competitive Intelligence Unit con información de los Operadores Móviles

Del total de líneas al 1T-2022, la proporción de líneas por modalidad de pago es prácticamente la misma del trimestre previo, 82.4% corresponden al subsegmento de prepago y 17.6% al de pospago. De manera anual, el segmento prepago creció 0.3 puntos porcentuales (pp) en favor de aquella de pospago. El conjunto de OMVs concentra la mayor proporción de prepago con 91.8%, seguido por Movistar con 87.6%, Telcel con 82.1% y AT&T con 74.3%.

Como ha tenido lugar en años previos, independientemente de la dinámica de los ingresos generados por los operadores y los ambates macroeconómicos, se prevé que el crecimiento de líneas móviles continúe durante 2022, a partir de la creciente relevancia que tienen estos servicios para los mexicanos. Los principales factores subyacentes a este pronóstico positivo son: mayor cobertura de los operadores, creciente consumo de servicios por los consumidores e incremento en el número de dispositivos conectados.

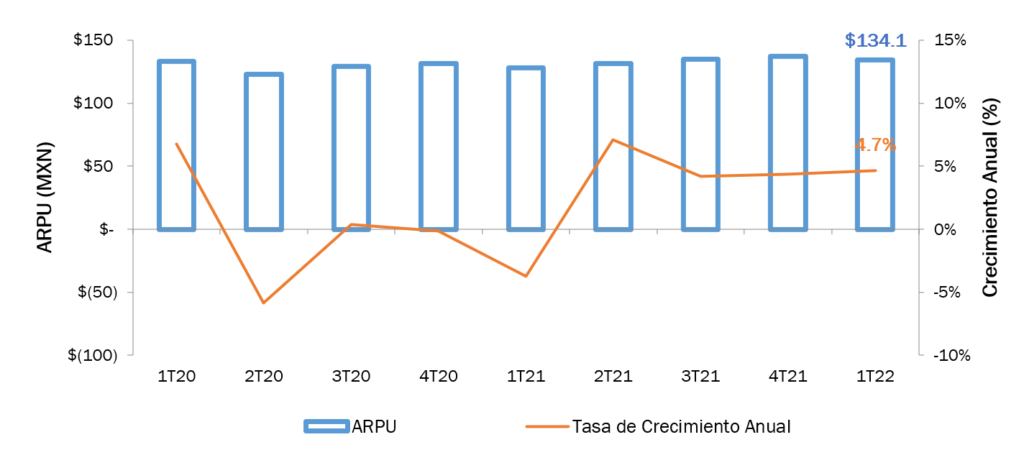

ARPU: Ingreso Promedio por Usuario

El ingreso promedio de los operadores por usuario móvil al mes (ARPU por sus siglas en inglés) se ubicó en un nivel de $134.1 pesos por usuario en el 1T-2022, 4.7% mayor al registrado durante el mismo periodo del año previo. De manera secuencial, este indicador decreció $3.2 pesos con respecto al del 4T-2021.

Ingreso Promedio por Usuario (ARPU)

(Pesos y Crecimiento Anual, %)

Fuente: The Competitive Intelligence Unit con información de los Operadores Móviles

Telcel registra el ARPU más alto del mercado al 1T-2022 al alcanzar un monto de $162 pesos, nivel 6.6% mayor en su comparativo anual. Por su parte, los usuarios de AT&T obtuvieron un ARPU mensual de $132.4 pesos, 4.8% inferior en términos anuales, atribuible a la creciente adición de clientes de prepago. En tanto, el ARPU estimado de Telefónica se ubicó en $60.6 pesos mensuales, cifra 9.5% mayor.

Por último, se estima que en su conjunto los usuarios de los OMV generaron un ARPU de $75.6 pesos, mayor al que registran los usuarios de Telefónica y es 9.1% superior que aquel registrado durante el mismo trimestre del año previo. Este crecimiento es consecuencia de la adición de líneas de alto consumo/valor (pospago).

Como se refiririó previamente, es previsible que la entrada de nuevas tecnologías y servicios, como los proporcionados por el 5G impulsen el ARPU del segmento al alza. Sin embargo, de tener lugar marcadas afectaciones en el poder adquisitivo, este efecto positivo podrías ser contrarrestado.

Consideraciones Finales

Los primeros resultados de la actividad económica y del sector de telecomunicaciones del año han salido a la luz. A pesar de las circunstancias adversas registradas a nivel mundial, destaca el desempeño favorable de ambos durante el primer trimestre. Como ha sucedido en años recientes, el crecimiento de los ingresos de telecomunicaciones móviles excedieron al del PIB nacional, en esta ocasión, siendo 2.8 veces mayores.

En tanto, la ruptura en las cadenas de suministros mundiales y la caída en los ingresos por equipamiento continúan siendo una fuerza negativa para el mercado móvil. Sin embargo, se espera que el número de usuarios mantenga su tendencia creciente y que su consumo sea creciente, circunstancias que impulsarán el ARPU y, por lo consiguiente los ingresos de servicios, contrarrestando así la caída en de los ingresos por equipamiento.

Con el lanzamiento de servicios 5G en México, se espera que se inyecte dinamismo al segmento a través de la ofertas de valor agregado, mayor velocidad y eficiencia. Sin embargo, un factor encontrado al desarrollo y futuro dinamismo del mercado es la elevada y lantente concentración en el segmento que impide una provisión de servicios en condiciones similares entre operadores.

Por lo que es tarea del regulador alcanzar un escenario de competencia efectiva y de condiciones equilibradas entre operadores en el mercado mexicano que impulse el despliegue y disponibilidad de servicios de nueva generación, así como la provisión de servicios en condiciones óptimas para todos los consumidores en el país.