Telecomunicaciones Móviles al 2T-2021: En Trayectoria de Plena Recuperación

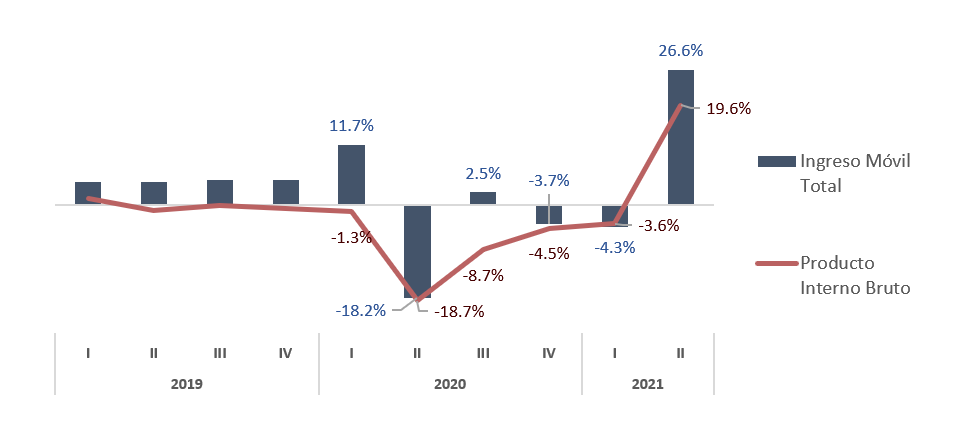

Los resultados preliminares de la actividad económica publicados por el INEGI evidencian un repunte en la economía durante el segundo trimestre de 2021 (2T-2021), tras cinco trimestres consecutivos de caídas. En números, el Producto Interno Bruto (PIB) creció anualmente 19.6%, nivel que contrarresta la caída de 18.7% registrada en el mismo trimestre de 2020. A pesar de esta dinámica positivo, la economía no se ha recuperado plenamente de los impactos negativos provocados por la crisis sanitaria.

Este crecimiento se compone por el incremento en 6.8% en las actividades primarias, 28.2% de las secundarias y 17.0% en las terciarias. Así, la evolución favorable del aparato productivo nacional incidió directamente en numerosas industrias y mercados, no siendo la excepción el de las telecomunicaciones móviles, que registró un repunte significativo, al crecer 26.6%, que contrasta con la caída drástica de -18.2% durante el 2T-2020.

Producto Interno Bruto e Ingresos Móviles

(Variación Anual a Precios Constantes, %)

Fuente: The Competitive Intelligence Unit con información del INEGI y de los Operadores Móviles

Destaca el crecimiento alcanzado por el segmento (26.6%), al ser 7.0 puntos porcentuales (pp) mayor al de la economía. A partir de ello, se vislumbra una trayectoria de plena recuperación sectorial, al tomar impulso tanto el consumo y la contratación de servicios móviles, como la adquisición de equipamiento por parte de los usuarios mexicanos.

Ingresos Móviles por Componente

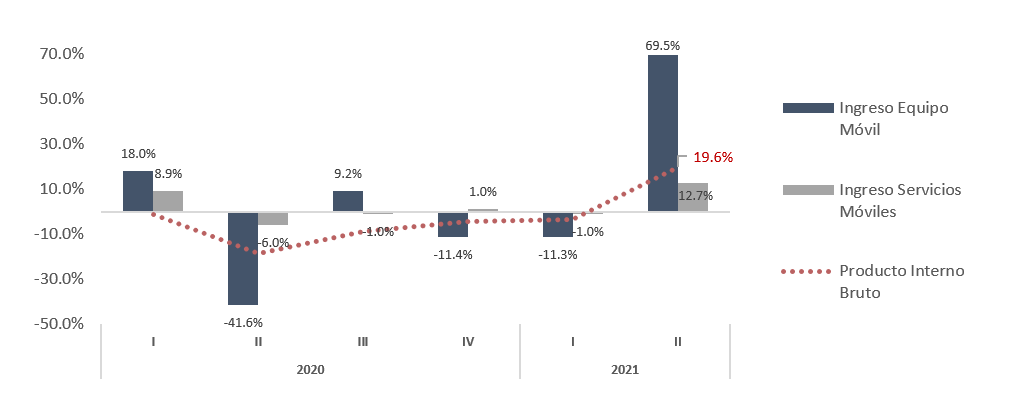

Efectivamente, la recuperación del mercado verificada durante el 2T-2021, se detalla con el análisis de los componentes de ingresos: servicios y equipamiento.

Durante los últimos trimestres, el crecimiento anual de los ingresos generados por la comercialización de servicios siguió una tendencia procíclica. Es decir, la mayor actividad, productividad, movilidad y empleo, impactaron al alza el consumo de las comunicaciones inalámbricas.

Durante el 2T-2021, el crecimiento en los ingresos por servicios fue menor al de la actividad económica, al crecer 12.7%, valor 6.9 pp inferior al crecimiento del PIB (19.6%).

Producto Interno Bruto e Ingresos de Equipamiento y Servicios Móviles

(Crecimiento Anual, %)

Fuente: The Competitive Intelligence Unit con información del INEGI y de los Operadores Móviles

En contraste, la venta de equipamiento móvil por parte de los operadores registró una evolución (+69.5%) que más que quintuplicó la de los servicios y fue 3.5 veces superior a la de la actividad económica nacional. Este crecimiento es atribuible a la reapertura en condiciones menos restrictivas y mayor concurrencia a puntos de venta físicos de dispositivos móviles.

Destaca que el consumidor, a pesar de mostrar una merma en su poder adquisitivo durante el último año como consecuencia de la crisis económica, ha optado por hacerse de más y mejores equipos, así como por contratar y hacer uso de más servicios de conectividad.

Ingresos por Operador

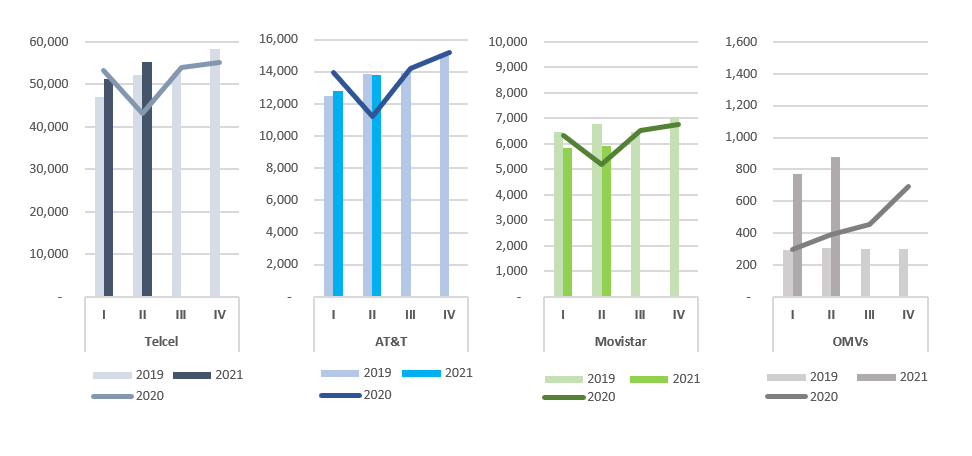

Durante el 2T-2021, los ingresos generados por los operadores móviles alcanzaron un total de $75,822 millones de pesos (mdp) que resultan ser 26.6% superiores en su comparativo anual.

En su desagregación por operadores, el agente económico preponderante en telecomunicaciones (AEP-T), Telcel, ingresó $55,223 mdp durante el 2T-2021, cifra 28.1% mayor en su comparativo anual. A partir de ello, incrementó 0.3 pp su participación de ingresos, frente al trimestre inmediato anterior, para alcanzar 72.8% del mercado.

Esta dinámica fue resultado del incremento de 11.9% en los ingresos provenientes de servicios, impulsados por los aquellos del subsegmento de prepago que crecieron 17.7%, y 80.3% de los de equipamiento. De acuerdo con el operador, esta mejora secuencial en sus cifras está vinculada a una mayor movilidad y actividad económica.

Como se puede apreciar en la siguiente gráfica, los ingresos obtenidos por el operador durante el 2T-2021 no sólo superan los niveles de 2020, sino que incluso son 5.6% superiores a aquellos del mismo periodo de 2019. Más aún, se encuentran 0.3% por encima del 4T-2020, trimestre con alta estacionalidad de ingresos.

Ingresos de Telecomunicaciones Móviles por Operador

(Millones de Pesos)

Fuente: The Competitive Intelligence Unit con información de los Operadores Móviles

Por su parte, AT&T registró un crecimiento anual de 23.0%, con ingresos equivalentes a $13,790 mdp (18.2% del total del mercado), inducidos por el incremento de 11.2% en el componente de servicios, al ser impulsado tanto por la expansión de su base de clientes, así como por el aumento de 53.2% por aquel de venta de equipamiento. A pesar de haber superado los resultados de 2020, el operador registra niveles ingresos muy similares durante la primera mitad de 2021 a los obtenidos en el 2019, circunstancia que advierte una mayor recuperación para los próximos trimestres.

En tanto, Telefónica sólo incrementó 13.8% sus ingresos al 2T-2021, al generar $5,931 mdp, una contribución de 7.8% del total del segmento móvil. Esto debido al crecimiento de 11.4% en servicios y 21.7% en equipamiento. El operador apunta a que su repunte hubiera sido mayor, de no ser por el impacto negativo derivado de la reducción de sus ganancias por concepto de interconexión tras la migración creciente de su red a AT&T.

A pesar de la recuperación registrada en el 2T-2021, los ingresos de Movistar se encuentran 12.6% por debajo de los alcanzados en el 2T-2019. Ello evidencia que el operador español todavía no se encuentra en ruta de plena recuperación tras la contracción significativa en 2020.

Por último, se estima que los operadores móviles virtuales (OMVs) generaron en su conjunto un total de ingresos por $878 mdp durante el 2T-2021, cifra que representa un crecimiento anual de 125.7%. Con ello, incrementa 78.3% su participación de mercado al pasar de 0.7% a 1.2%.

El crecimiento en ingresos de los OMVs se debe tanto al incremento incesante en el ingreso promedio de los usuarios, así como a la expansión en su preferencia entre estos. Ello como consecuencia de la merma en la capacidad de compra de millones de usuarios derivado de la crisis, y que han encontrado en la oferta de estos operadores servicios de valor agregado, precios atractivos, promociones y descuentos al adquirir bienes y servicios de otras industrias.

Líneas Móviles

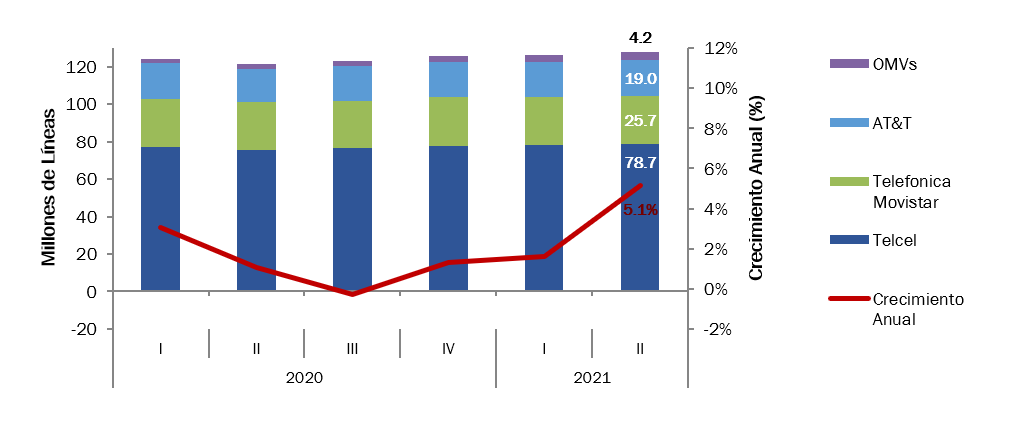

Al finalizar el 2T-2021, se contabilizaron un total de 127.7 millones de líneas, 5.1% más en su comparativo con el mismo trimestre del año anterior y equivalentes a una penetración móvil de 101.1% entre el total de la población.

En su distribución por operador, el AEP-T (Telcel) ostenta 61.6% del total de líneas al alcanzar 78.7 millones, seguido de Telefónica Movistar con 20.1% de participación de mercado o 25.7 millones de accesos, AT&T con 19.0 millones de líneas y una cuota de 14.9%. Por su parte, el marcado dinamismo de los OMVs los ha llevado a contabilizar en su conjunto una razón de 3.3% del total con 4.2 millones de líneas.

Líneas Móviles

(Millones de Líneas)

Fuente: The Competitive Intelligence Unit con información de los Operadores Móviles

Del total de líneas al 2T-2021, 82.1% corresponden al subsegmento de prepago y 17.9% al de postpago. Esta última proporción disminuyó anualmente 0.3 puntos porcentuales (pp) en favor de aquella de prepago. El conjunto de OMVs concentra la mayor proporción de prepago con 91.1%, seguido por Movistar con 89.9%, Telcel con 81.5% y AT&T con 72.5%.

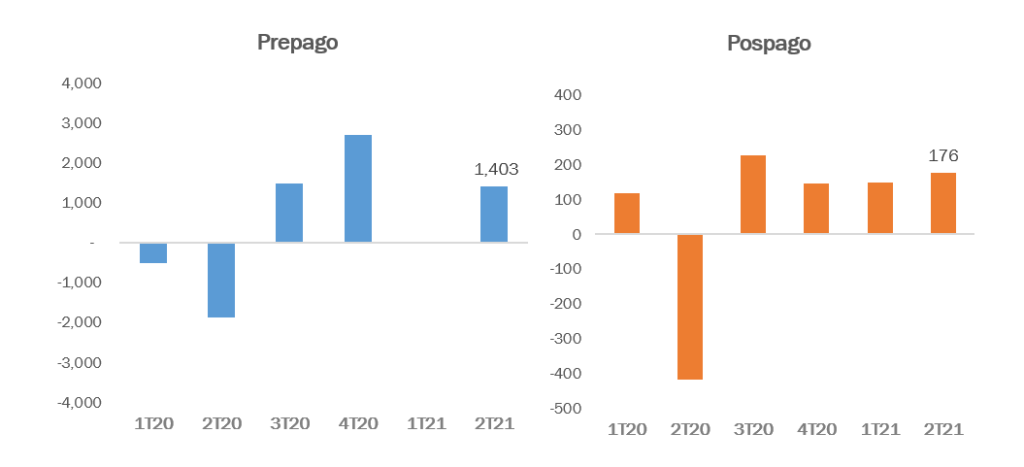

Adiciones Netas

Durante el 2T-2021 las adiciones netas de servicios móviles alcanzaron las 1.6 millones, 88.9% de estas corresponden al subsegmento de prepago, mientras que el restante (11.1%) fueron de contrato o pospago.

Adiciones Netas de Líneas Móviles

(Miles de Adiciones Netas)

Fuente: The Competitive Intelligence Unit con información de los Operadores Móviles

Como se observa en la gráfica anterior, el ritmo de generación de nuevas líneas en prepago registró una recuperación tras la contracción observada en el primer trimestre del año. Así, al 2T-2021, este subsegmento registró 1.4 millones de nuevos accesos. Las menores restricciones a la movilidad y la apertura de actividades incentivaron la adición de nuevas líneas bajo esta modalidad de pago.

En contraste, en el subsegmento de pospago, se ha observado una relativa estabilidad en la generación de nuevos accesos durante los últimos cuatro trimestres. Así, en el 2T-2021, el conjunto de operadores móviles generó 176 mil nuevos líneas, 27.1 mil más que en trimestre inmediato anterior.

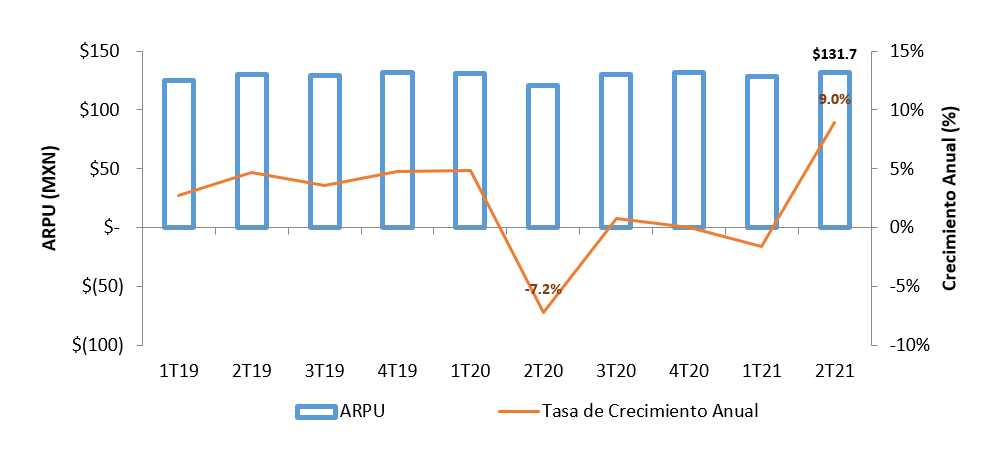

ARPU: Ingreso Promedio por Usuario

El ingreso promedio de los operadores por usuario móvil al mes (ARPU por sus siglas en inglés) se ubicó en un nivel de $131.7 pesos por usuario en el 2T-2021, 9.0% mayor al registrado en el mismo periodo del año previo. De manera secuencial, este indicador incrementó $3.1 pesos respecto al 1T-2021.

De manera similar a la trayectoria trazada por los ingresos provenientes por la comercialización servicios, el ARPU registra una importante recuperación durante el segundo trimestre. El incremento de 9.0% supera por 1.8 pp la contracción registrada el mismo trimestre del año previo.

Ingreso Promedio por Usuario (ARPU)

(Pesos y Crecimiento Anual, %)

Fuente: The Competitive Intelligence Unit con información de los Operadores Móviles

Telcel mantiene el ARPU más alto del mercado al 2T-2021 al alcanzar un monto de $157 pesos, nivel 7.5% menor en su comparativo anual. Por su parte, los usuarios de AT&T registraron un ARPU mensual de $139.1 pesos, con un incremento de 2.0%. En tanto, el ARPU estimado de Telefónica se ubicó en $58.2 pesos mensuales, cifra 37.1% mayor en términos anuales.

Por último, se estima que en su conjunto los usuarios de los OMV generaron un ARPU de $75.2 pesos, 32.1% superior que aquel registrado durante el mismo trimestre del año previo. Este crecimiento es atribuible a la adición de líneas de alto consumo/valor (pospago), por la incursión de operadores como izzi móvil en este subsegmento del mercado.

Consideraciones Finales

Al transcurrir ya un año del 2T-2020, periodo en el que se observaron los efectos más recesivos de la pandemia, se aprecia una franca mejoría en las cifras económicas durante el último año, aunque aún no se ha alcanzado una recuperación plena.

El segmento de telecomunicaciones móviles repuntó significativamente al crecer anualmente 26.6% en términos de ingresos, tanto por el incremento de 12.7% en el componente de servicios, como por el alza de 69.5% de los provenientes por la venta de equipos, todo ello derivado de la reactivación económica y social. Asimismo, en su dinámica anual, aumentó la contratación de servicios móviles en 5.1%, a pesar de la contracción generalizada en la capacidad de compra de los usuarios, circunstancia que evidencia el carácter esencial que tienen las telecomunicaciones móviles en México.

Sin embargo, la recuperación y dinamismo entre operadores ha sido dispar en el mercado mexicano, al tener lugar una reconcentración de ingresos a favor del AEP-T (Telcel), al incrementar 0.9 pp su participación de mercado en tan solo un año. Así, al 2T-2021, el operador ostenta 72.8% del total de los ingresos del segmento, la mayor proporción desde 2015.

En tanto, durante este primer año pandémico, otra de las tendencias claras es que los consumidores han encontrado en los OMVs alternativas de oferta atractivas y alineadas a sus necesidades de comunicación, al registrarse un crecimiento significativo tanto en el número de accesos, como en ingresos que estos jugadores aportan al mercado.