Inversiones en Telecomunicaciones en México: Contención, Subejercicio y Promesas Incumplidas del AEP-T

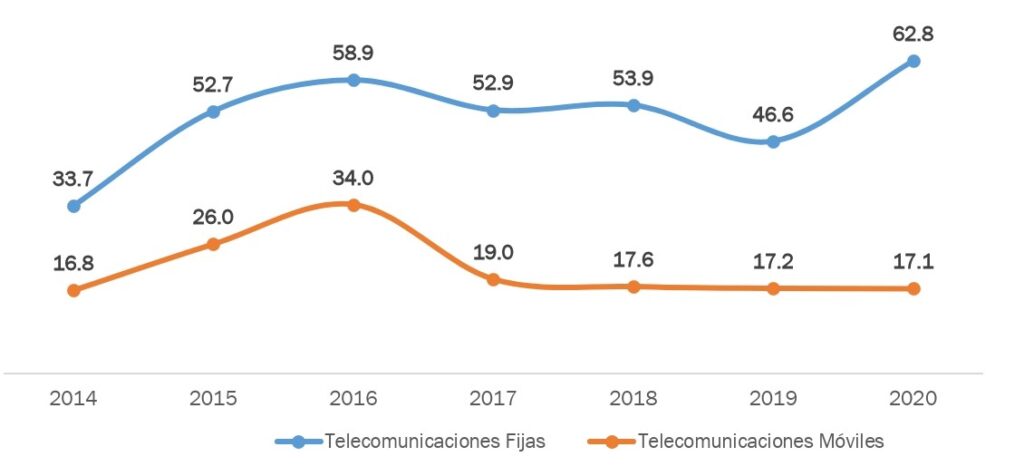

• Las inversiones por parte de agentes privados en el sector de telecomunicaciones registraban una trayectoria ascendente entre 2014 y 2016, que se contrajo y se estabilizó en un nivel aproximado de 60 mil millones de pesos entre 2017 y 2019.

• En 2020, las inversiones en infraestructura repuntaron 25.2%, resultado de la intensificación en el acceso y uso de la conectividad en el hogar con la consolidación del eTrabajo, la eEducación, el eEntretenimiento, entre otras actividades.

• En México, América Móvil ha contenido su ejercicio de inversiones, aún en mercados en los que cuenta con la mayor participación de mercado por el número de accesos e ingresos.

• En el comparativo de la proporción de los ingresos que dedica el AEP-T (América Móvil) en países en los que tiene presencia, con respecto a la ejercida en el mercado mexicano, se manifiesta precisamente esta contención y subejercicio de recursos, atribuible al categórico desbalance competitivo que existe en el país.

• Adicionalmente, ha incumplido sus compromisos de inversión anunciados. De acuerdo con información del IFT, entre 2018 y 2020, América Móvil sólo ha invertido 75.5 mmp, es decir sólo 25.2 mmp al año, lo que representa 62.9% del monto prometido.

Las inversiones o adiciones de capital en infraestructura de telecomunicaciones son condición sine qua non para el desarrollo y crecimiento sectorial. La suficiencia y continuidad en el flujo de inversiones en telecomunicaciones es necesaria para alcanzar la plena accesibilidad y disponibilidad de los servicios. Al mismo tiempo, que es menester optimizar y actualizar las redes disponibles para proveer más y mejores servicios.

Este sector intensivo en capital requiere de un ritmo constante en el ejercicio de recursos para alinearse a la dinámica de la demanda y la actualización tecnológica.

En México, se ha padecido de un histórico déficit de infraestructura de telecomunicaciones, resultante de un subejercicio y contención de recursos de inversión, especialmente en la década pasada, pero más notoriamente en el último lustro, que inhibe su acceso y aprovechamiento de capacidades aún para una tercera parte de la población.

Trayectoria de las Adiciones de Capital Sectorial

La mayor contribución a la capitalización del sector de telecomunicaciones en México proviene de agentes privados. Si bien entre 2014 y 2016 esta registraba una trayectoria ascendente, a partir del periodo de 2017–2019 registra una caída para estabilizarse un promedio de 60 mil millones de pesos. Ello es atribuible a la contención de recursos dedicados al sector de telecomunicaciones por parte del Agente Económica Preponderante en Telecomunicaciones (AEP-T, América Móvil).

En su dinámica por segmentos, se registra una contracción en la inversión dedicada a la provisión de telecomunicaciones móviles y una relativa estabilización de aquella dedicada al mercado fijo que resultó en una caída y estancamiento en el ejercicio de recursos total dedicado al sector de telecomunicaciones.

Inversión Privada de Empresas en Infraestructura de

Telecomunicaciones por Segmento de Mercado

(Miles de millones de pesos)

Fuente: Elaborado por The CIU con información del Instituto Federal de Telecomunicaciones (IFT)

En el caso del mercado móvil, entre 2017 y 2019, tuvo lugar un descenso promedio de 47.2% respecto a 2016 de las inversiones ejecutadas, mientras que la cifra de 2020 fue prácticamente la misma de 2019, ante la incertidumbre y parálisis económica que derivó de la pandemia de COVID-19.

En lo que toca a las telecomunicaciones fijas, la reducción de las inversiones entre 2017 y 2019 fue de 13.2% en comparación con el dato de 2016, pero en 2020, repuntaron 25.2% atribuible a la intensificación en el acceso y uso de la conectividad en el hogar, con la consolidación del teletrabajo, la teleeducación, el tele-entretenimiento, entre otras actividades posibilitadas por la creciente adopción de internet.

Balance de Inversiones: Preponderante y Competidores

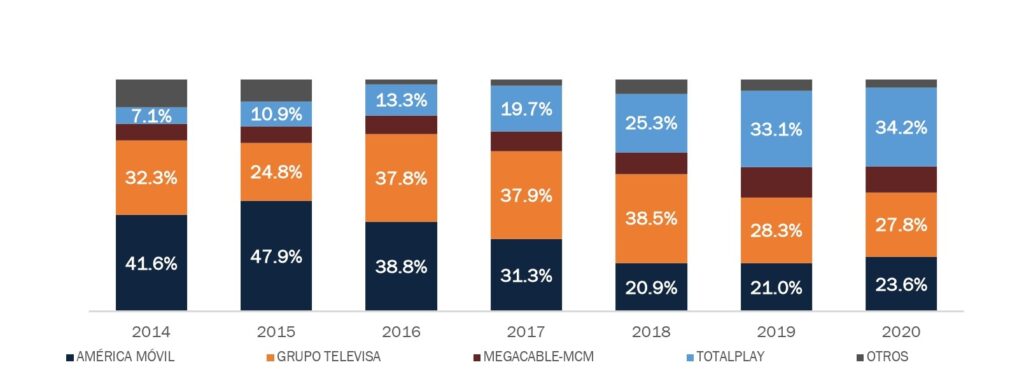

Desde 2014 al último dato disponible (2020), el Instituto Federal de Telecomunicaciones (IFT) reporta que 94.7% de los recursos ejercidos en el segmento de telecomunicaciones fijas corresponden a cuatro grupos empresariales: América Móvil, Grupo Televisa, Megacable-MCM y Totalplay.

Al respecto, durante los años 2014 y 2015, 45.4% del total de las inversiones en estos mercados correspondían a aquellas dedicadas por el agente económico preponderante (AEP-T, América Móvil, Telmex-Telnor). No obstante, a partir de 2016, se registró un descenso en la proporción del total de recursos para el desarrollo de infraestructura en este segmento, hasta llegar a prácticamente la mitad (23.6%) en 2020 de la razón registrada en 2014 (41.6%).

Inversiones en Infraestructura de Telecomunicaciones Fijas por Grupo Económico

(Proporción del Total, %)

Fuente: Elaborado por The CIU con información del Instituto Federal de Telecomunicaciones (IFT)

En tanto que los operadores competidores aumentaron significativamente su contribución a la capitalización del segmento fijo, al pasar de registrar un total de 58.4% en 2014 a 76.4% del total de las inversiones.

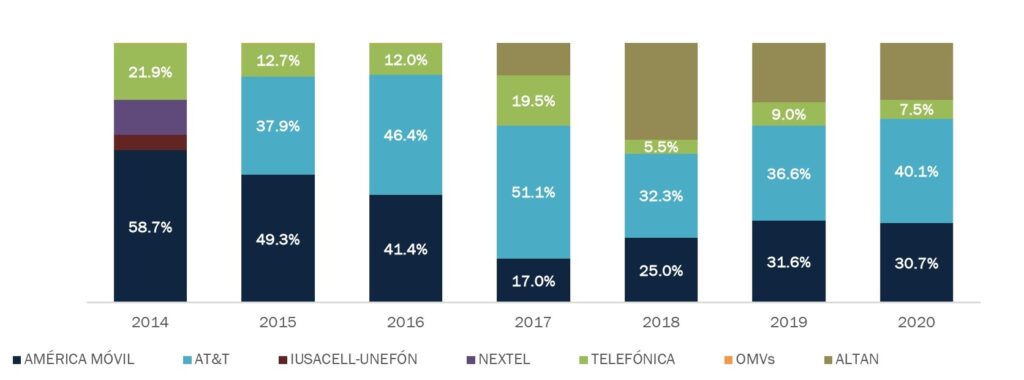

En el segmento de telecomunicaciones móviles, se recortaron marcadamente los niveles de inversión registrados a partir de 2017 por parte del AEP-T con respecto a los dedicados en el periodo 2014-2016. Precisamente, en 2017 se contrajo 77.0% el ejercicio de recursos en su comparativo anual. Es así como el operador pasó de aportar 47.9% del total de las inversiones en el segmento móvil entre 2014-2016, a un promedio de 25.8% entre 25.8% entre 2017 y 2020, prácticamente una contracción de la mitad de la razón dedicada previamente.

Inversiones en Infraestructura de Telecomunicaciones Móviles por Grupo Económico

(Proporción del Total, %)

Fuente: The Competitive Intelligence Unit con información del Instituto Federal de Telecomunicaciones (IFT)

Mientras que entre los operadores competidores, destaca el aumento registrado por AT&T, quien a partir de su incursión en México (2015), se convirtió en el principal jugador por el ejercicio de inversiones en el mercado móvil. Entre 2017 y 2020, AT&T aportó un coeficiente promedio de 36.2% del total de las inversiones en este segmento.

Inversiones del AEP-T en Perspectiva Internacional

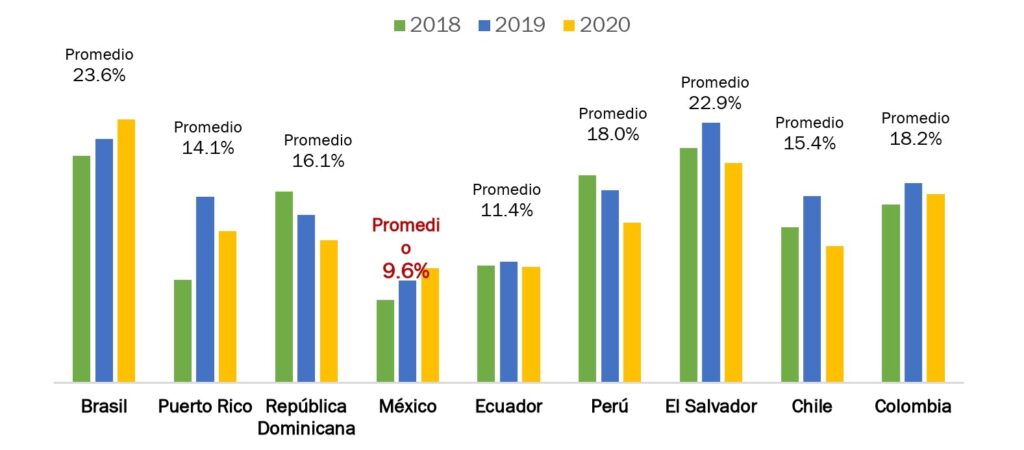

En el comparativo de la proporción de los ingresos que dedica el AEP-T (América Móvil) en países en los que tiene presencia en América Latina con respecto a la ejercida en el mercado mexicano, se manifiesta precisamente esta contención y subejercicio de recursos, atribuible al categórico desbalance competitivo que existe en el país, que reduce los incentivos a invertir.

Inversiones de América Móvil en Países de Latinoamérica, 2018-2020

(Proporción de Ingresos, %)

Fuente: Elaborado por The CIU con información financiera de América Móvil para 2018, 2019 y 2020

Mientras que en países como Brasil, el preponderante ha invertido una razón creciente de sus ingresos entre 2018 y 2020, para registrar un promedio de 23.6%, en México este coeficiente es de menos de la mitad (9.6% en promedio).

Efectivamente, México es el país en el que el AEP-T invierte lo mínimo con respecto a sus ingresos entre los países en los que tiene huella de mercado. En el comparativo con la media del resto de territorios en los que provee servicios (Brasil, Chile, Colombia, El Salvador, Ecuador, Perú, Puerto Rico y República Dominicana), México registra una razón 7.0 puntos porcentuales inferior.

Ello demuestra el poder de mercado que ostenta el operador en el país, quién destina una cantidad irrisoria de recursos sin que ello se traduzca en una pérdida de peso en el mercado. Asimismo, evidencia que el AEP-T contribuye escasamente a cubrir el déficit de infraestructura que padece el país y elige destinar más recursos a otros países en los que su posición competitiva se encuentra en mayor riesgo.

Menos Inversiones, Mayores Ganancias

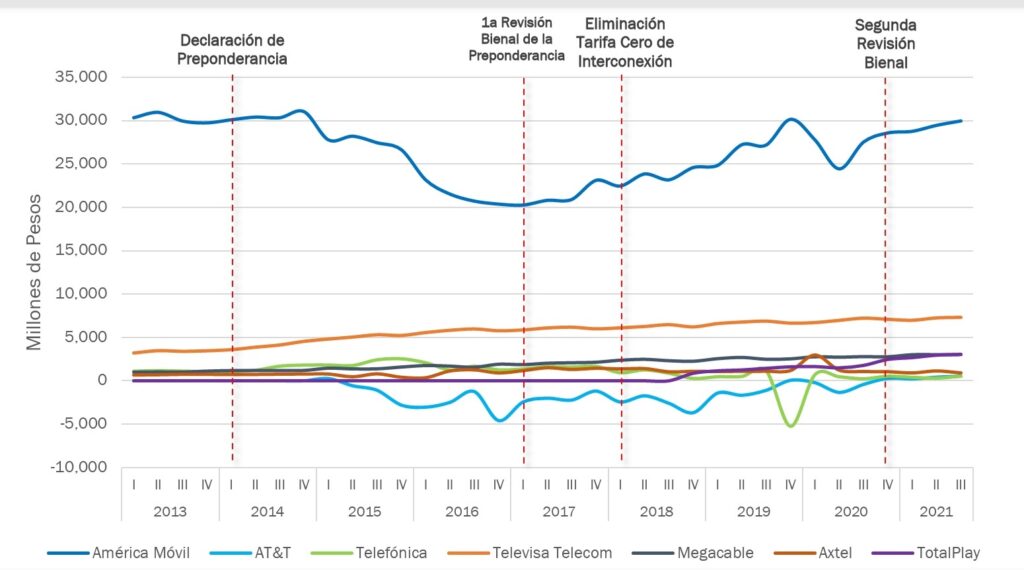

Precisamente, al ser el operador que ha contenido significativamente sus inversiones en los últimos años ha podido trazar una trayectoria ascendente en sus ganancias medidas a través del EBITDA (ganancias antes de intereses, impuestos, depreciaciones y amortizaciones, por sus siglas en inglés).

Como se muestra en la siguiente gráfica, previo a la Declaratoria de Preponderancia en México (marzo de 2014), América Móvil se posicionaba como el operador con mayores ganancias en el sector. Ello al registrar EBITDA 8.4 veces superior al segundo operador del mercado. Entre los operadores analizados, el AEP-T ostentaba 82.0% del EBITDA total acumulado.

A partir de las medidas pro-competencia derivadas de la Reforma de Telecomunicaciones, tuvo lugar una disminución en las ganancias del preponderante en ruta para nivelar el terreno competitivo entre jugadores. Así, al primer trimestre del 2017, en el que se realizaron las primeras modificaciones a las medidas de preponderancia, América Móvil registró un EBITDA de $20,235 millones de pesos (mdp), nivel 3.5 veces mayor al del segundo operador. En este periodo, la participación del AEP-T se redujo 9.9 puntos porcentuales (pp.) para ostentar 72.1% del EBITDA agregado de las empresas analizadas.

EBITDA: Principales Empresas del Sector Telecom

(Millones de Pesos)

Fuente: Elaborado por The CIU con información de los reportes financieros de los operadores

Desde entonces y a partir de la eliminación de la denominada ‘tarifa cero’ de interconexión a favor de los competidores, así como el aplazamiento e ineficacia en la implementación de la regulación asimétrica, América Móvil logró registrar un punto de inflexión en la trayectoria descendente de sus ganancias, mientras que sus competidores han enfrentado barreras para repuntar en este indicador.

Al cuarto trimestre de 2019 (4T-2019), el operador alcanzó su mayor nivel desde la entrada en vigor del régimen de preponderancia, al registrar un EBITDA de $30,149 mdp, prácticamente la misma razón (81.6%) que ostentaba en marzo de 2014.

Durante 2020, el impacto recesivo de la pandemia de COVID-19 provocó que las ganancias del AEP-T disminuyeran. Sin embargo, al 3T-2021 logró recuperar su ritmo ascendente, al alcanzar $29,961 mdp de EBITDA, nivel tan sólo 0.6% menor a la cifra registrada en el 4T-2019, previo al inicio de la crisis de salud pública.

Contención de Inversiones y Promesas Incumplidas

Además de la contención y subejercicio de recursos de inversión que se ha traducido en una caída y estancamiento virtual del total de recursos dedicados a la capitalización sectorial, el AEP-T ha incumplido sus compromisos de inversión, tal como se advierte al comparar sus montos anunciados frente a aquellos efectivamente realizados en los últimos años.

En numerosas ocasiones, América Móvil ha utilizado las promesas de inversión para llamar la atención de las autoridades, obtener algún beneficio o autorización para la prestación de servicios, como pretende en este momento para liberar el permiso de operación de Claro TV y poder proveer el servicio de TV de paga.

Al respecto, en octubre de 2019 en conferencia de prensa Carlos Slim advirtió que preveía invertir 40 mmp por año para el sector de telecomunicaciones, durante el periodo de presidencia de Andrés Manuel López Obrador. No obstante, de acuerdo con información del IFT, entre 2018 y 2020 América Móvil sólo ha invertido 75.5 mmp, es decir sólo 25.2 mmp al año, lo que representa 62.9% del monto prometido. De persistir esta tendencia, durante el sexenio invertiría 88.9 mmp menos de lo prometido.

Ahora bien, América Móvil reveló que se comprometerían a invertir inicialmente 8 mmp para el desarrollo de infraestructura de fibra óptica adicional de conseguir la autorización para otorgar el servicio de TV de paga. A pesar de que esta inversión se realizara de manera continua anual, lo cual no es el caso, sino sólo será una sola ocasión, todavía estaría 17.1% por debajo de prometido por el empresario.

¿Por qué continuar esperanzados de que América Móvil cumplirá sus promesas de inversión si en repetidas ocasiones no lo ha hecho? La experiencia internacional y el ejercicio efectivo de años recientes advierten que el AEP-T ha contenido sus inversiones e invierte el mínimo frente a otros mercados en los que tiene presencia.

La falta de competencia y la incapacidad regulatoria para nivelar el terreno competitivo entre operadores es lo que ha detonado este subejercicio de inversiones por parte del operador. Son los competidores los que efectivamente han invertido en fortalecer su infraestructura no con promesas de dádivas, sino para dotar de servicios de mejor calidad, mayor disponibilidad y menores precios para los consumidores de telecomunicaciones en México.