Mercado de Smartphones al Cierre de 2021: Reconfiguración A la Vista

Ernesto Piedras

En México se contabilizan 132.4 millones de líneas móviles, 93.5% corresponden a smartphones, es decir un parque total 123.8 millones de smartphones, 7.1% más en su comparativo anual.

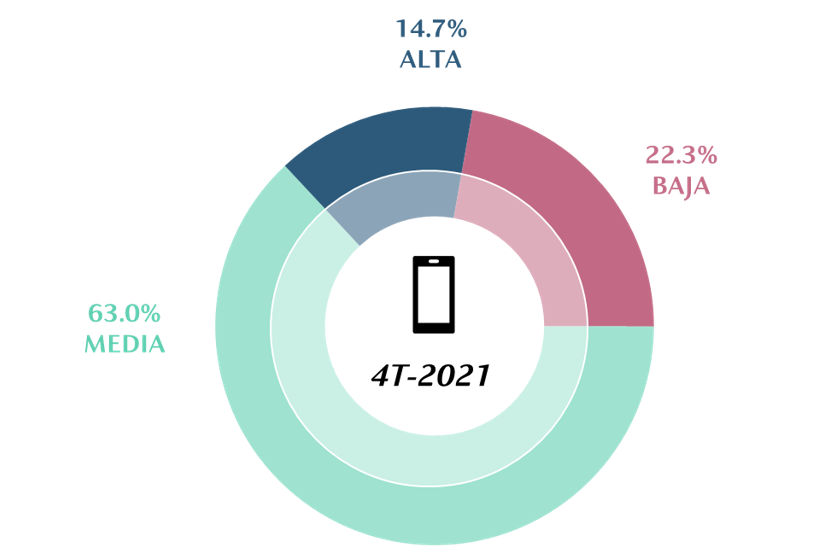

La preferencia de smartphones de Gama Media (precio de $3,000-$10,000 pesos) alcanzó 63.0% del total, Gama Alta/Premium 14.7% ($10,000-$56,999 pesos), mientras que la Gama Baja (hasta $3,000 pesos) continúa con su tendencia descendente con 22.3%.

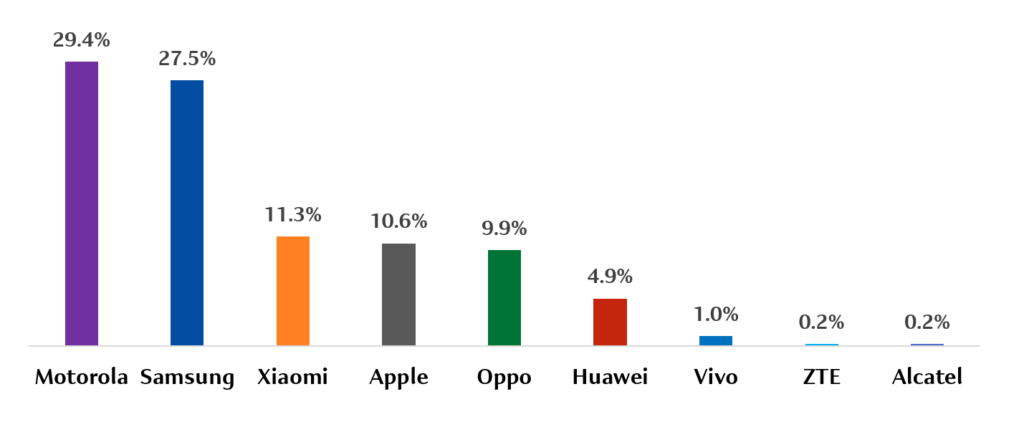

Al cierre de 2021, Motorola se posicionó con la mayor preferencia revelada por parte de los consumidores, al registrar 29.4% de las ventas totales de smartphones.

La tenencia y adquisición de smartphones en México registra una tendencia acelerada de crecimiento desde su lanzamiento, tal que alcanza niveles de masificación entre la población. Al cierre de 2021 operaban en México 132.4 millones de líneas móviles, es decir, más que el número de habitantes en el país. Entre estas, 93.5% corresponden a smartphones, es decir que contamos con un parque total 123.8 millones de teléfonos inteligentes, 7.1% más en su comparativo anual.

Las capas de crisis económicas que iniciaron en el país con los números rojos del 2019 se acentuaron en 2020 y que escasamente se compensaron en 2021, han mermado el poder adquisitivo de la gran mayoría de la población.

A pesar de ello, el gasto promedio dedicado a la adquisición de estos dispositivos traza una marcada tendencia alcista que casi ha duplicado su nivel hasta ubicarse en los $4,371 pesos, resultado de la esencialidad de contar con smartphones de mejores características tecnológicas como eje de nuestro ecosistema de conectividad.

Tenencia de Smartphones por Gamas

Precisamente, el esfuerzo en términos de inversión por mejores dispositivos ha llevado a los usuarios a contar con mayores capacidades (procesador, batería, memoria, resolución de pantalla, cámara, entre otros), migrando al mercado nacional de ser uno de mayoría de Gama Baja, hace tan sólo 3 años, a uno mayoritariamente de Gamas Media y Alta (77.7% del total, conjuntamente), para solventar la multiplicidad de actividades productivas, académicas, de entretenimiento y demás sociales, en el ya bianual confinamiento por la pandemia.

Tenencia de Smartphones por Gamas, 4T-2021

(Proporción del Total, %)

Fuente: The Competitive Intelligence Unit

Así, la ponderación de smartphones de Gama Media (precio de $3,000-$10,000 pesos) alcanzó 63.0% del total, Gama Alta/Premium en 14.7% ($10,000-$56,999 pesos), mientras que la Gama Baja (hasta $3,000 pesos) continúa con su tendencia descendente con 22.3%.

Dinamismo de Fabricantes en Ventas

Otro evento muy relevante ha sido la reconfiguración del mercado por el número de smartphones vendidos en México.

Al cierre de 2021, Motorola se posicionó con la mayor preferencia revelada por parte de los consumidores, al registrar 29.4% de las ventas totales.

Esto resulta del efecto combinado principalmente de dos factores, primero, su oferta de dispositivos de Gama Media a precios asequibles y con capacidades que incluso compiten frontalmente con equipos de rangos superiores. Segundo, su retorno y posicionamiento como una marca de creciente relevancia en la Gama Alta.

Participación de Mercado de Fabricantes por Ventas de Smartphones, 4T-2021

(Proporción del Total, %)

Fuente: The Competitive Intelligence Unit

El resto del pódium se complementa con el anterior líder en ventas, Samsung (27.5% del total), Xiaomi (11.3%), Apple (10.6%) y el otro prometedor fabricante OPPO, ya con 9.9% del total.

Más abajo y a la baja, Huawei con una cuota 4.9%, como efecto del impedimento a su plena funcionalidad con los servicios y aplicaciones de Google. Mientras que un conjunto de otros fabricantes acumula una participación de mercado de 6.4% del total de equipos vendidos.

Prospectiva del Mercado: Reconfiguración A la Vista

El mercado de Smartphones registra reestructuraciones periódicas, tanto en México como en el resto del mundo.

En esta nueva etapa, se vislumbra una mayor competencia en el corto plazo por la proporción del mercado que están dejando Huawei y LG.

Además y como se refirió anteriormente, la renovada incursión de Motorola en gamas superiores, aunada al embate de marcas relativamente novedosas para el mercado mexicano como Vivo, Xiaomi, OPPO y OnePlus, entre otras que arribaron al territorio nacional y han comenzado a posicionar dispositivos, suman a la reconfiguración de este dinámico mercado.

Sin duda, ello beneficia a los usuarios en México, pues el abanico de posibilidades se fortalece, al ofrecer alternativas de consumo que incorporan tecnología de punta, con precios asequibles y que favorece la trayectoria hacia una universalidad de la conectividad móvil.