Telecomunicaciones Móviles 3T-2019 (Parte 1/2) Ingresos, ARPU y Participación de Mercado

Ingresos, ARPU y Participación de Mercado

La macroeconomía y el consenso de los analistas apuntan hacia un escenario recesivo en el corto plazo. De acuerdo con información del INEGI, durante el tercer trimestre de 2019 (3T-2019), se registró una contracción de 0.45% en el PIB en términos reales, con relación al mismo periodo del año anterior.

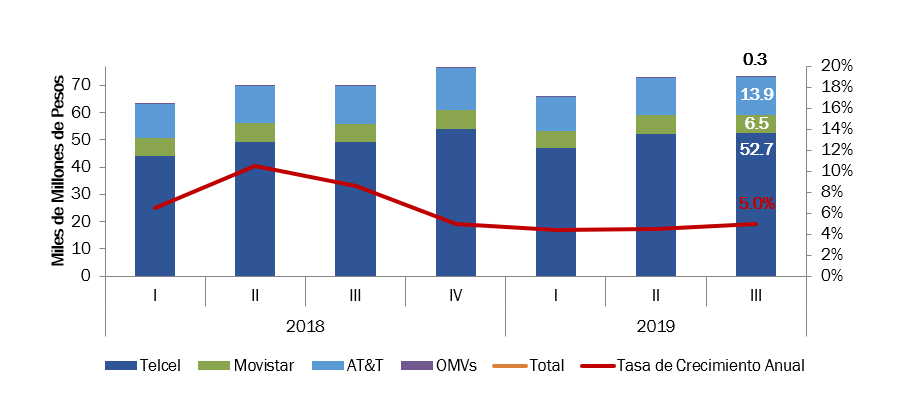

En franco contraste, en términos de ingresos, el mercado de telecomunicaciones móviles obtuvo un resultado positivo durante el periodo. El valor de este segmento alcanzó un monto de $73,426 millones de pesos, equivalente a un crecimiento anual de 5.0%.

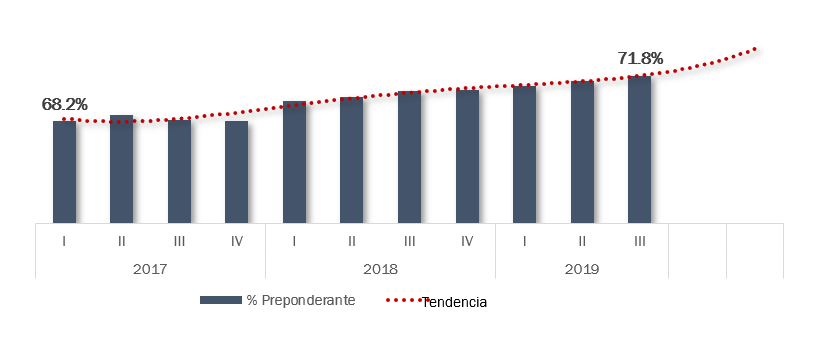

Preocupa una vez más, el continuo proceso de reconcentración de mercado en ingresos, tal que América Móvil ostenta 71.8% de los ingresos del segmento, 1.2 puntos porcentuales más que la participación registrada en el mismo trimestre de 2018. Asimismo, destaca que en 15 de los últimos 22 trimestres, el Agente Económico Preponderante (AEP) ha ganado participación de mercado en términos de ingresos.

Durante el periodo, el mercado móvil se caracterizó por un marcado dinamismo en el consumo de servicios, contratación de nuevas líneas y adquisición de dispositivos inteligentes, que se tradujo en ingresos al alza para los operadores.

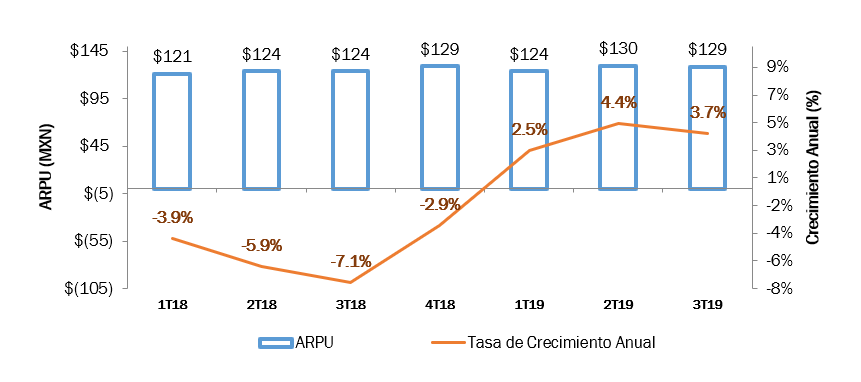

El gasto promedio por usuario móvil registró un incremento anual de 3.7%, para alcanzar $129 pesos por usuario, resultado de la combinación del mayor consumo de voz y datos, con una prospectiva ligeramente creciente para el mediano plazo.

Ingresos por Operador

Durante el 3T-2019, se generaron ingresos móviles por $73,426 millones de pesos (mdp.), cifra que representa una expansión anual de 5.0%. La dinámica de este trimestre es consistente con la observada en el trimestre previo (4.5%), sin embargo, se encuentra por debajo del crecimiento alcanzado durante el mismo trimestre del año anterior (8.6%).

América Móvil obtuvo $52,699 mdp. en ingresos móviles, equivalente a un crecimiento anual de 6.8%. Este crecimiento es atribuible al incremento de 10.5% de los ingresos de prepago, superando los ingresos de postpago en casi dos veces. Consecuentemente, los ingresos por servicios aumentaron 8.2% de manera anual, mientras que los ingresos obtenidos por venta de equipamiento móvil lo hicieron en 4.1%.

Ingresos de Telecomunicaciones Móviles

(Miles de Millones de Pesos)

Fuente: The Competitive Intelligence Unit con información de los Operadores

Por su parte, Telefónica expandió en 0.5% su cifra de ingresos al generar $6,479 mdp. durante el periodo. Esto atribuible en lo principal a la caída de 3.1% en los ingresos por equipos, que alcanzaron a ser compensados por el incremento de 15.6% en aquellos provenientes de servicios móviles.

Por su parte, AT&T alcanzó un crecimiento anual de 0.3% al generar $13,926 mdp. Ello como resultado del aumento de 15.6% por la venta de equipos, que fue parcialmente compensado con la caída de 3.1% en la venta de servicios.

Por último, se estima que los operadores móviles virtuales (OMVs) generaron en su conjunto $321.4 mdp, lo que implica un crecimiento anual del 15.4%. La marcada dinámica al alza en ingresos de estos jugadores en periodos recientes se debe a que algunos han logrado encontrar modelos exitosos de negocio, al ofrecer servicios complementarios a su principal giro.

Ingreso Promedio por Usuario: ARPU

Como se refirió previamente, el gasto promedio por usuario móvil (ARPU por sus siglas en inglés) alcanzó los $129 pesos por usuario, un crecimiento anual de 3.7%. De manera secuencial, este indicador decreció sólo 0.9 pesos respecto al trimestre inmediato anterior.

La estabilización de este indicador, observada durante los últimos dos años, se debe, en gran medida, al fuerte incremento en el consumo de datos móviles, que ha compensado la disminución en precios.

Ingreso Promedio por Usuario (ARPU)

(Pesos y Crecimiento Anual, %)

Fuente: The Competitive Intelligence Unit con información de los Operadores

AT&T, al ser el operador con mayor proporción de usuarios en postpago, se mantiene a la cabeza en consumo/gasto promedio por usuario, con un monto de $152.7 pesos al mes, 3.3% inferior al registrado el año anterior. El descenso del ARPU se debe, en gran medida, al incremento de 14.0% en su base de usuarios de prepago y a la disminución de 8.1% de los de postpago, siendo estos últimos los más intensivos en el consumo de servicios.

Por su parte, los usuarios de Telcel registraron un ARPU de $152.0 pesos, 6.3% más que un año atrás. Este crecimiento es respaldado por los continuos aumentos en los minutos de uso promedio por usuario al mes o MOU por sus siglas en inglés (con un crecimiento de 1.8% anual al alcanzar los 530 minutos por usuario) y los megabytes de descarga en promedio por usuario al mes (MBOU por sus siglas en inglés), que prácticamente se duplicaron de manera anual.

En tanto, el ARPU de Telefónica se ubicó en $51.8 pesos mensuales, cifra 1.9% menor en términos anuales. El operador contuvo la caída observada en los últimos trimestres principalmente al buen desempeño de la contratación y consumo de planes de pospago y prepago que compensan los menores ingresos de contratos mayoristas. Por último, se estima que en su conjunto los usuarios de los OMVs generaron un APRU de $61.4 pesos, 10.4 pesos más que el mismo trimestre del año previo.

Concentración de Mercado y Preponderancia Perpetuada

Durante los últimos dos años, el segmento móvil registra un persistente proceso de reconcentración de mercado en ingresos en favor de Telcel, el agente económico preponderante.

Como se puede observar en la siguiente gráfica, en los últimos siete trimestres el Agente Económico Preponderante (AEP) ha ganado participación de mercado por su obtención de ingresos. Tan sólo en el último año, este operador incrementó 1.2 puntos porcentuales su participación de mercado.

Participación de Mercado del Preponderante: Ingresos

(Proporción del Total, %)

Fuente: The Competitive Intelligence Unit con información de los Operadores

Por su parte, durante el último año, tanto AT&T como Telefónica redujeron su participación de mercado 0.9 y 0.4 puntos porcentuales, respectivamente. Por último, los operadores móviles virtuales lograron incrementar 0.05 puntos porcentuales su huella de mercado.

En los 22 trimestres transcurridos desde la Declaratoria de Preponderancia (marzo 2014), América Móvil sólo ha reducido su participación de ingresos móviles en sólo 7 de ellos. Consecuentemente, su participación en ingresos móviles sólo se ha reducido en 1.2 puntos porcentuales, al pasar de 73.0% de ingresos del mercado durante el 1T-2014 a 71.8% en el 3T-2019, equivalente a una reducción promedio de tan sólo 0.06 puntos porcentuales por trimestre. De mantener esta trayectoria, le tomaría 386 trimestres para alcanzar un nivel de participación de mercado en ingresos móviles por debajo de 50%.

Las ganancias en participación de mercado y el proceso de reconcentración de mercado a favor del AEP, evidencian la insuficiente eficacia de las medidas de regulación asimétrica para rebalancear el mercado en términos de competencia efectiva.

También este fenómeno apunta a la necesidad de aplicación efectiva de las medidas, así como de introducción de otras nuevas, para frenar esta reversión competitiva y alcanzar escenarios de nivelación del mercado.

Consideraciones Finales

Aunque el mercado móvil registra una dinámica positiva en ingresos, a pesar del entorno económico adverso, no debemos confiar que continúe este ritmo de crecimiento. Para lograr un óptimo desempeño del segmento, es menester fortalecer y acelerar la aplicación efectiva de las medidas asimétricas en busca del rebalanceo competitivo del mercado, no sólo en líneas, sino también en ingresos.

Se espera que, de cara a la revisión de las medidas de preponderancia, el regulador ajuste los mecanismos de gestación de competencia efectiva, para así alcanzar sus efectos esperados.

Se requiere lograr su eficacia para no perpetuar el peso de mercado del preponderante. Todo ello para asegurar un ecosistema balanceado entre operadores, que se traduzca en beneficios tangibles de largo plazo para los usuarios en términos de calidad, cobertura y precios de los servicios.