Telecomunicaciones Móviles al 3T-2021: Efectos de la Escasez de Componentes Electrónicos

Carlos Hernández

El trimestre inmediato anterior, el mercado de telecomunicaciones móviles comenzó a registrar indicios de una recuperación de los efectos recesivos manifiestos desde 2020, como consecuencia de la crisis de salud y económica provocada por la pandemia de COVID-19. Asimismo, la economía mexicana, muestra signos visibles de recuperación y, de acuerdo con la junta de gobierno del Banco de México, se espera que se mantenga este ritmo para lo que resta del año y durante 2022.

Sin embargo, tanto la economía mexicana como el mercado de telecomunicaciones móviles continúan siendo impactados por los efectos derivados de la crisis sanitaria. Las presiones inflacionarias globales, la contracción en el poder adquisitivo como consecuencia de la recesión económica a nivel mundial y los cuellos de botella en la producción continúan afectando a la productividad, a la generación de ingresos y a los niveles de precios de productos y servicios del país. En tanto, la escasez mundial en la oferta de componentes electrónicos ha causado estragos en la venta de equipamiento móvil en México.

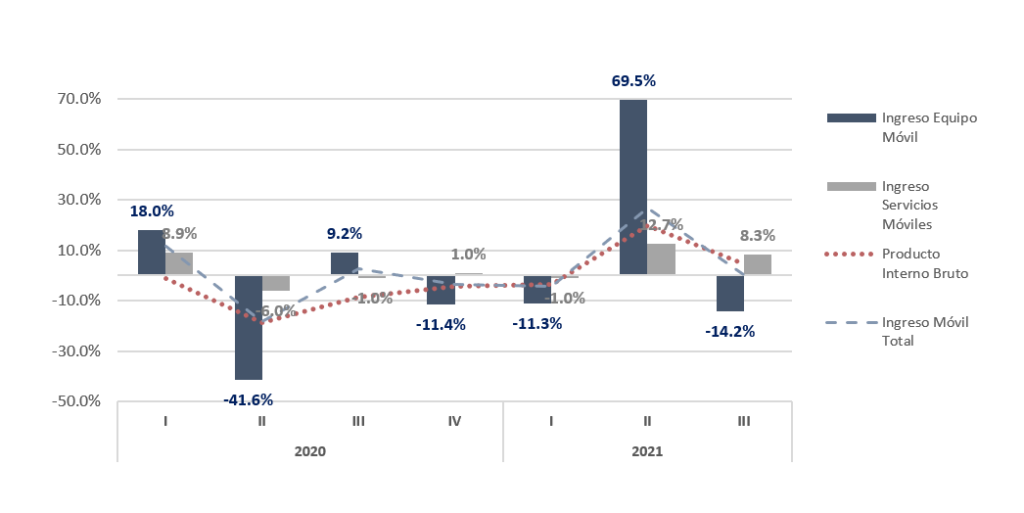

Los resultados preliminares de la actividad económica publicados por el INEGI durante el tercer trimestre de 2021 (3T-2021) apuntan a un crecimiento anual de 4.6% del PIB, nivel 15.0 puntos porcentuales (pp) menor a lo observado en el trimestre previo, pero 13.3 pp superior al observado en el mismo trimestre del año previo. Este crecimiento se compone por el incremento en 0.7% en las actividades primarias, 5.3% de las secundarias y 4.1% en las terciarias.

En tanto, el segmento de telecomunicaciones móviles en México registró un crecimiento anual de 0.2% durante el 3T-2021. Esto explicado por la caída de -14.2% del componente de equipamiento móvil, que apenas fue compensada con el crecimiento de 8.3% del componente de servicios.

Producto Interno Bruto e Ingresos de Equipamiento y Servicios Móviles

(Crecimiento Anual, %)

Fuente: The Competitive Intelligence Unit con información del INEGI y de los Operadores Móviles

Durante los trimestres más recientes, el crecimiento anual de los ingresos generados por la comercialización de servicios siguió una tendencia procíclica. Es decir, la mayor actividad, productividad, movilidad y empleo, impactaron al alza el consumo de las comunicaciones inalámbricas. Más aún, durante el 3T-2021, el crecimiento en los ingresos por servicios fue 1.8 veces superior al del PIB (4.6%).

En contraste, la caída en la venta de equipamiento móvil por parte de los operadores se explica por la escasez de equipamiento móvil para su venta, en comparación con un año atrás, en el que hubo un repunte en su venta derivado del relajamiento en las restricciones de movilidad.

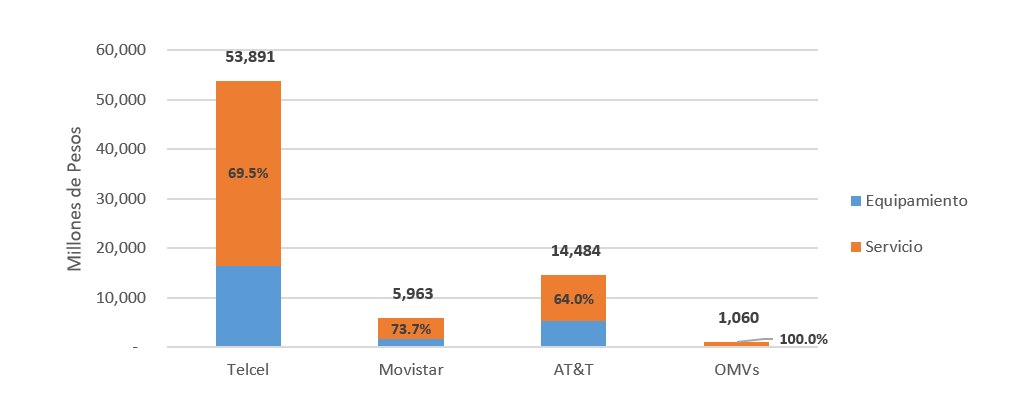

Ingresos por Operador

Durante el 3T-2021, los ingresos generados por los operadores móviles alcanzaron un total de $75,399 millones de pesos (mdp).

En su desagregación por operadores, el agente económico preponderante en telecomunicaciones (AEP-T), Telcel, ingresó $53,891 mdp, cifra 0.3% menor en su comparativo anual, para acaparar así, 71.5% de los ingresos del mercado. Esta ponderación ha seguido una trayectoria ascendente de reconcentración que prácticamente se aproxima al nivel que se registraba al inicio de la implementación de mecanismos de regulación asimétrica en marzo de 2014 (73.0%), por lo que se advierte una regresión competitiva en términos de la generación de ingresos entre operadores.

Esta dinámica fue resultado del incremento de 8.9% en los ingresos provenientes de servicios, impulsados por aquellos del subsegmento de prepago que se expandieron 12.1%, y una reducción en -16.2% de los de equipamiento. De acuerdo con el operador, los números rojos en la comercialización de equipos se deben, tanto a su escasez, como a su comparación con el 3T-2020, trimestre en el que se registró un buen desempeño en el subsegmento.

Ingresos de Telecomunicaciones Móviles por Operador

(Millones de Pesos)

Fuente: The Competitive Intelligence Unit con información de los Operadores Móviles

Por su parte, AT&T registró un crecimiento anual de 1.9%, con ingresos equivalentes a $14,484 mdp (19.2% del total del mercado), inducido por el incremento de 8.8% en el componente de servicios, atribuible a la expansión de su base de clientes, lo que compensó la contracción de -8.5% en la venta de equipamiento.

En tanto, Telefónica redujo -8.7% sus ingresos durante el 3T-2021, al generar $5,963 mdp, una contribución de 7.9% del total del segmento móvil. Esto debido tanto a la reducción de -8.4% en la venta de servicios y de -9.4% en el caso del equipamiento. El operador apunta que la reducción en los ingresos de servicios se debe, en gran parte, a que estos han impactados a la baja por el recorte en las terminación de llamadas en su red.

Por último, se estima que los operadores móviles virtuales (OMVs) generaron en su conjunto un total de ingresos por $1,060 mdp durante el 3T-2021, cifra que representa un crecimiento anual de 133.9%. Con ello, incrementó su participación de mercado a 1.4%.

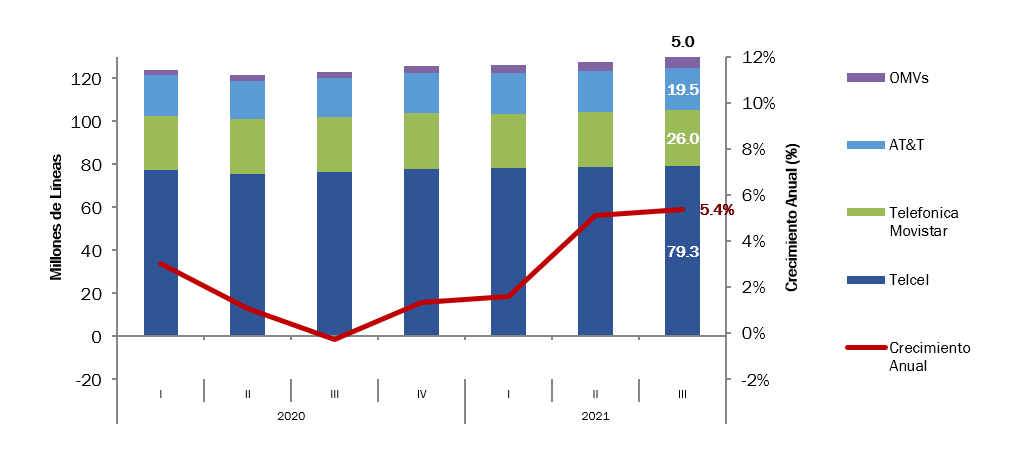

Líneas Móviles

Al finalizar el 3T-2021, se contabilizaron un total de 129.8 millones de líneas, 5.4% más en su comparativo con el mismo trimestre del año anterior y equivalentes a una penetración móvil de 102.8% entre el total de la población.

En su distribución por operador, el AEP-T (Telcel) ostenta 61.1% del total de líneas al alcanzar 79.3 millones, seguido de Telefónica Movistar con 20.0% de participación de mercado o 26.0 millones de accesos, y AT&T con 19.5 millones de líneas y una cuota de 15.0%. Por su parte, el marcado dinamismo de los OMVs los ha llevado a contabilizar en su conjunto una razón de 3.9% del total con 5.0 millones de líneas.

Líneas Móviles

(Millones de Líneas)

Fuente: The Competitive Intelligence Unit con información de los Operadores Móviles

Del total de líneas al 3T-2021, 82.2% corresponden al subsegmento de prepago y 17.8% al de postpago. Esta última proporción disminuyó anualmente 0.3 puntos porcentuales (pp) en favor de aquella de prepago. El conjunto de OMVs concentra la mayor proporción de prepago con 91.1%, seguido por Movistar con 89.1%, Telcel con 81.7% y AT&T con 72.9%.

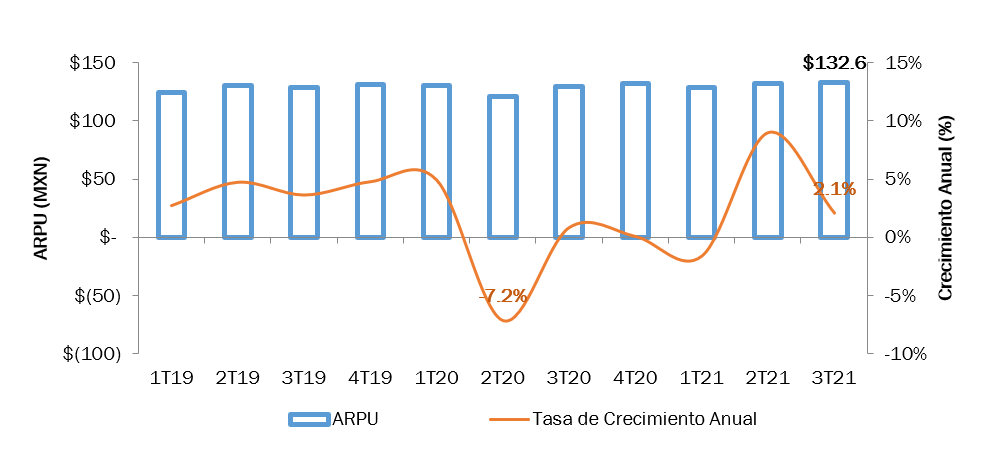

ARPU: Ingreso Promedio por Usuario

El ingreso promedio de los operadores por usuario móvil al mes (ARPU por sus siglas en inglés) se ubicó en un nivel de $132.6 pesos por usuario en el 3T-2021, 2.1% mayor al registrado en el mismo periodo del año previo. De manera secuencial, este indicador incrementó $0.86 pesos respecto al 2T-2021. De manera similar a la trayectoria trazada por los ingresos provenientes por la comercialización servicios, el ARPU registra un incremento anual durante el periodo, pero es inferior al registrado el trimestre inmediato anterior (9.0%).

Ingreso Promedio por Usuario (ARPU)

(Pesos y Crecimiento Anual, %)

Fuente: The Competitive Intelligence Unit con información de los Operadores Móviles

Telcel mantiene el ARPU más alto del mercado al 3T-2021 al alcanzar un monto de $159.0 pesos, nivel 4.9% mayor en su comparativo anual. Por su parte, los usuarios de AT&T registraron un ARPU mensual de $139.4 pesos, -1.5% menor en términos anuales. En tanto, el ARPU estimado de Telefónica se ubicó en $56.7 pesos mensuales, cifra 9.7% menor en términos anuales.

Por último, se estima que en su conjunto los usuarios de los OMV generaron un ARPU de $76.0 pesos, 31.7% superior que aquel registrado durante el mismo trimestre del año previo. Este crecimiento es atribuible a la creciente adición de líneas correspondientes a la oferta de servicios móviles de tiendas departamentales y aquellas de conveniencia.

Consideraciones Finales

A pesar de haberse manifestado ya los efectos más acentuados derivados de la pandemia aún siguen teniendo lugar afectaciones en el comercio mundial que aún causan estragos tanto sobre la economía mexicana como en el sector de telecomunicaciones.

A pesar de que el PIB de México creció 4.6% en su comparativo anual durante el 3T-2021, el segmento de telecomunicaciones móviles sólo lo hizo en 0.2%, derivado en lo principal, de la escasez de componentes para los equipos móviles, lo que ocasionó una caída en las ventas de -14.2%. No obstante, la creciente relevancia, necesidad y consumo de los servicios móviles en la economía y sociedad, se tradujo en un incremento de 8.3% en su comercialización que apenas alcanzó a compensar la contracción del componente de equipamiento.

En su desagregación por operadores, se observó una reducción en los ingresos de Telcel en -0.3%, un incremento en 1.9% por parte de AT&T, una reducción de -8.7% para Telefónica y un incremento de 133.9% para los operadores móviles virtuales. Así, la participación de ingresos fue de 71.5%, 19.2%, 7.9% y 1.4%, respectivamente.

En términos de accesos, el segmento registró mejores resultados al proveer servicio a 126.8 millones de líneas, monto 5.4% superior a lo mostrado un año previo. Así, al 3T-2021, Telcel dotó capacidades de conectividad móvil al 61.1% del mercado, Telefónica a 20.0%, AT&T 15.0% y los OMVs 3.9%.

El mercado continúa enfrentando retos estructurales que amenazan su plena recuperación y desarrollo eficiente en el mediano y largo plazos, como es la elevada y franca reconcentración a favor del preponderante, los onerosos cargos por el uso del espectro radioeléctrico, así como el aplazamiento en la asignación de frecuencias para la oferta de servicios móviles de última generación (5G).

No obstante, el buen desempeño en la contratación y uso de la conectividad móvil en periodos recientes, como consecuencia de la creciente importancia que estos servicios tienen para los usuarios mexicanos, pronostican una dinámica positiva para próximos trimestres.