Hábitos de Contratación de Plataformas de Video Bajo Demanda por Suscripción (SVOD) en México

Radamés Camargo |

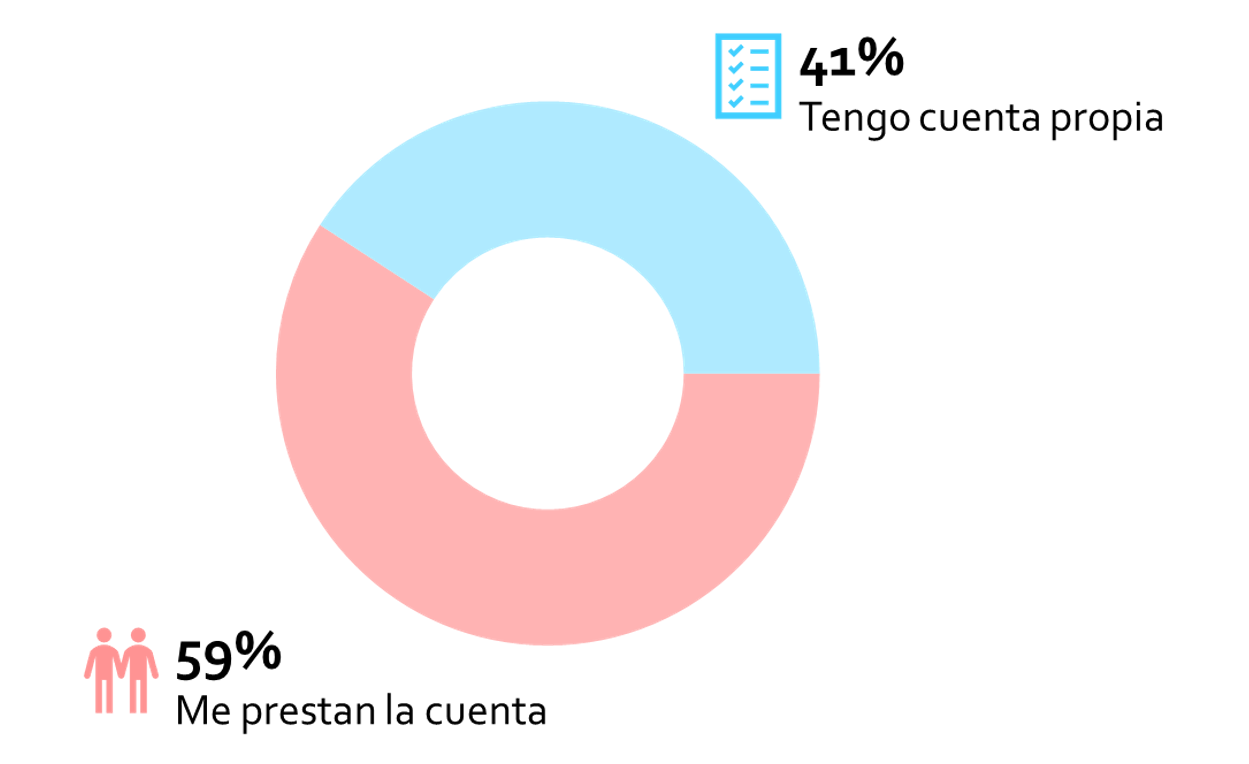

| La creciente competencia, la diversificación de alternativas de acceso a contenidos, las condiciones macroeconómicas adversas y las barreras estructurales persistentes en los países han mermado el dinamismo en la contratación de plataformas de contenidos audiovisuales por suscripción (SVOD por sus siglas en inglés).Asimismo, un fenómeno creciente al que se enfrentan los competidores es la compartición de cuentas que acota las prospectivas de crecimiento de la base de suscripciones.En México, 6 de cada 10 usuarios de plataformas SVOD reportan que su cuenta es compartida, mientras que el restante 41% ostenta la titularidad de la suscripción.Una de las barreras estructurales en este mercado es la disponibilidad de los medios de pago para contratar una de estas plataformas. 9% de los internautas mexicanos no usuarios desean contratar al menos una plataforma SVOD en los próximos seis meses, sin embargo, para impulsar su huella de mercado los jugadores deberán contar con los canales de pago accesibles para el usuario. |

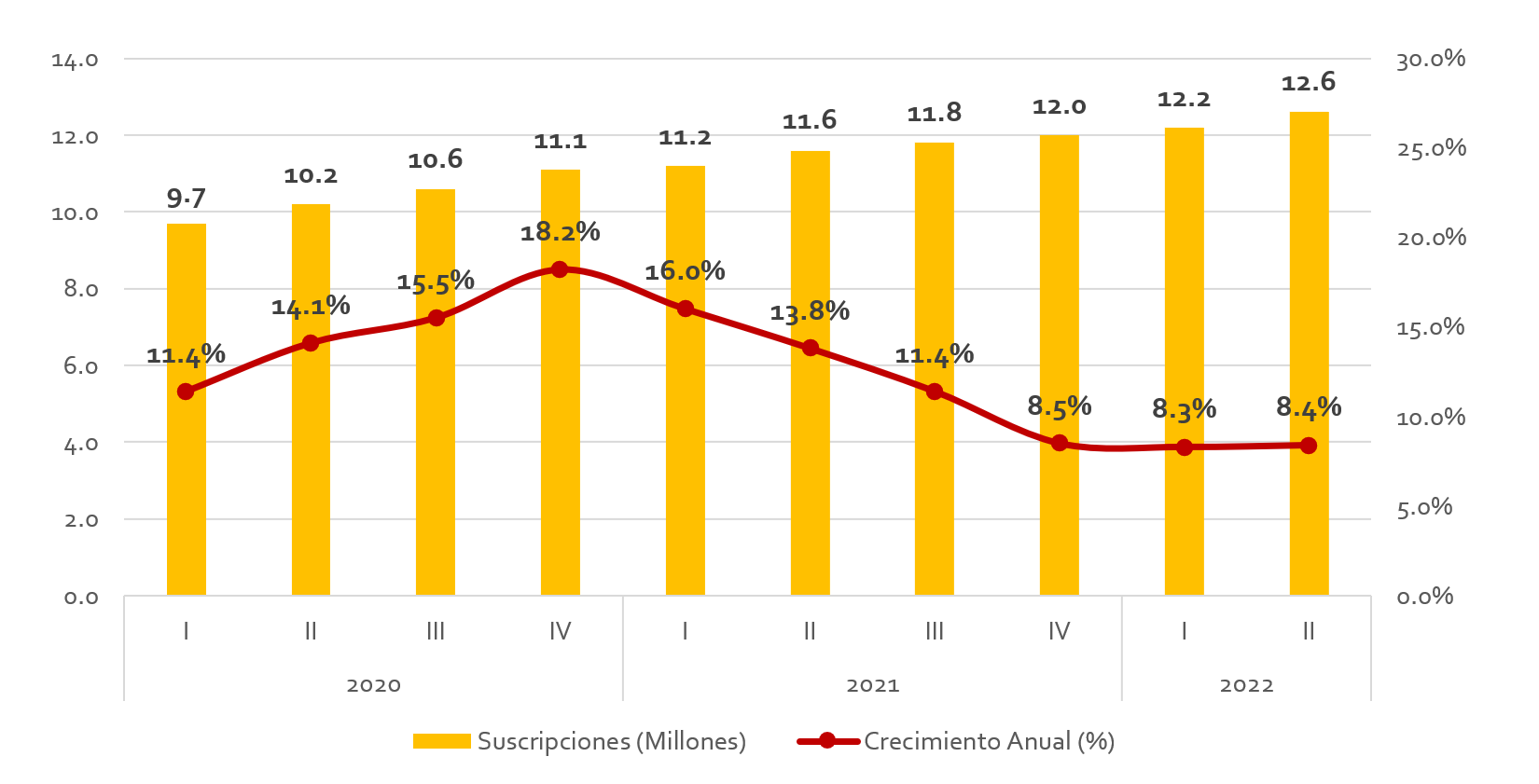

| El mercado de video bajo demanda por suscripción (Subscription Video On Demand o SVOD por sus siglas en inglés) registra señales de aproximarse a su techo estructural en varios territorios alrededor del mundo. Ello, a partir de la creciente competencia, la diversificación de alternativas de acceso a contenidos audiovisuales, las condiciones macroeconómicas adversas y las barreras estructurales que persisten en los países (cobertura y asequibilidad de la conectividad, disponibilidad de medios de pago, etc.), entre otros factores. Esto se evidencia en las cifras reportadas por el principal jugador del mercado, Netflix, quién desde la primera mitad del año dio a conocer una pérdida de suscriptores en su agregado mundial y una disminución en su dinamismo en diferentes regiones en las que está disponible. Por ejemplo, en Estados Unidos y Canadá registra una contracción anual de 0.9% en su base de clientes para llegar a 73.4 millones durante el tercer trimestre de 2022 (3T-2022), mientras que en Latinoamérica se ha desacelerado su crecimiento a un ritmo de 2.4%, al alcanzar 36.9 millones de suscripciones en el periodo. Suscripciones a Plataformas SVOD (Millones y Crecimiento Anual, %) |

|

| Fuente: The Competitive Intelligence Unit En México, cifras de The Competitive Intelligence Unit (The CIU) indican un recorte de la tasa de crecimiento anual del mercado SVOD a un nivel de 8.4% durante el segundo trimestre de 2022 (2T-2022), menos de la mitad del máximo alcanzado (18.2%) en el último trimestre de 2020, para llegar a un total de 12.6 millones de suscripciones. La acelerada inflación, la inminente recesión económica en México y en buena parte del mundo, así como el bajo nivel socioeconómico del grueso de la población ha mermado el dinamismo, atracción y captación de nuevos usuarios en este mercado. Asimismo, un fenómeno creciente al que se enfrentan los competidores es la compartición de cuentas que acota las prospectivas de crecimiento de la base de suscripciones. Contratación de Plataformas SVOD: Cuentas Propias y Métodos de Pago Al 2T-2022, 6 de cada 10 usuarios de plataformas SVOD reportan que su cuenta es compartida, mientras que el restante 41% ostenta la titularidad de la suscripción. A pesar de que ha aumentado la razón de quiénes tienen 3 o más cuentas (27% del total), la razón de usuarios que comparten su cuenta ha incrementado, por el deseo de contar con más de una plataforma, pero estos se enfrentan a restricciones presupuestales para ese cometido. En otras palabras, la llegada de nuevos competidores en los últimos años ha impulsado la contratación de más de una oferta SVOD, pero también ha detonado la compartición de cuentas en México. Compartición de Suscripciones SVOD, 2T-2022 (Proporción del Total de Usuarios, %) |

|

| Fuente: The Competitive Intelligence Unit Precisamente, una de las barreras estructurales que enfrentan los usuarios en este mercado es la disponibilidad de los medios de pago para contratar estas plataformas, puesto que el principal método aceptado es la facturación a tarjetas de crédito/débito (70.6% del total de usuarios pagan con estas). Mientras que la proporción restante (29.4%), realiza su pago a través de intermediarios, cargo a recibo de servicios, tarjetas prepagadas, entre otros. Prospectiva de Crecimiento de Cuentas A pesar de las circunstancias descritas, 9% de los internautas no usuarios de plataformas SVOD desean contratar al menos una en los próximos seis meses, lo que deja aún un margen de crecimiento para la adopción de estas alternativas de acceso a contenidos audiovisuales. Entre estos sólo 30% de los usuarios realizarían el pago de su suscripción vía tarjeta de crédito/débito. A pesar de que el modelo SVOD es nativo de tarjetas bancarias, las condiciones estructurales del mercado mexicano los ha llevado a incorporar otros métodos de pago, como lo son las tarjetas de prepago y los pagos en efectivo en tiendas. Existe un deseo de contar con una suscripción SVOD, sin embargo, para impulsar su contratación las plataformas deberán contar con los canales accesibles para el usuario y así también, incrementar su huella de mercado en el país. Ante la llegada de un techo estructural para la contratación de plataformas SVOD, los jugadores competidores deben optar por mejorar las condiciones de accesibilidad para los usuarios actuales y potenciales, a partir de considerar la tarificación y segmentación de planes óptima para los diferentes grupos poblacionales y niveles socioeconómicos, así como ofrecer las alternativas de pago disponibles para los usuarios. Estos son eslabones esenciales para hacer frente a la desaceleración e incluso contracción que se registra en la contratación de plataformas SVOD en México y alrededor del mundo. |