A Una Década de la Reforma de Telecomunicaciones

| Radamés Camargo |

| La Reforma Telecom cumple una década de su promulgación, hito insignia para la gestación de competencia efectiva el desarrollo eficiente de los mercados de telecomunicaciones en México.Subsiste una estructura de mercado excesivamente concentrada a favor del AEP-T que obstaculiza el desarrollo de sus competidores y frena su mejor posicionamiento en el mercado.Se registra una reducción de 8.9 puntos porcentuales en la participación de mercado del AEP-T en usuarios de telecomunicaciones en prácticamente nueve años al mes de septiembre de 2022, es decir, el ritmo promedio de desconcentración de mercado desde la entrada en vigor de la regulación asimétrica es de 1 punto porcentual por año.A pesar de ello, hoy se registra una aceleración e intensificación en la adopción y consumo de servicios de telecomunicaciones entre las personas, hogares y empresas del país, que se han beneficiado de menores precios, mayor disponibilidad, mejor calidad y una creciente diversidad de alternativas de oferta.A una década de la Reforma Telecom y posterior definición y aplicación del marco regulatorio de preponderancia la gran asignatura pendiente es la consecución de la competencia efectiva. |

| Se han cumplido 10 años de la Reforma Constitucional en Materia de Telecomunicaciones en México que trajo consigo una diversidad de cambios institucionales, normativos y regulatorios para la incipiente competencia y nivelación del terreno de juego en este sector, toral para la operación económica, social, educativa, cultural, informativa, etc. del país. Precisamente, a una década de este hito insignia para el desarrollo eficiente de estos mercados, el poder legislativo definió como derecho constitucional el acceso a las Tecnologías de la Información y la Comunicación (TIC), creó el Instituto Federal de Telecomunicaciones, definió la figura de agente económico preponderante (AEP-T), eliminó la larga distancia y el roaming nacional, proscribió la discriminación tarifaria en servicios dentro y fuera de las redes, así como estableció la obligación de regular de manera asimétrica al AEP-T; entre otros elementos de gran calado. A pesar de los intentos, en su gran mayoría fallidos, por parte del AEP-T de debilitar este corpus institucional y legal para la competencia efectiva y el bienestar de los consumidores y de su persistente incumplimiento a las medidas que le son aplicables, se ha proscrito el escenario de elevados precios de los servicios, candados para elegir o migrar de operador, así como de condiciones marcadamente favorables a este jugador principal/incumbente. No obstante, subsiste una estructura de mercado excesivamente concentrada a favor del AEP-T que obstaculiza el desarrollo de sus competidores y frena su mejor posicionamiento en el mercado, en términos de tenencia espectral, despliegue de infraestructura, transición a nuevas tecnologías, oferta de servicios de valor agregado, entre otras ventajas manifiestas frente a sus competidores. A pesar de ello, hoy se registra una aceleración e intensificación en la adopción y consumo de servicios de telecomunicaciones entre las personas, hogares y empresas del país, que se han beneficiado de menores precios, mayor disponibilidad, mejor calidad y una creciente diversidad de alternativas de oferta. Al respecto, amerita puntualizar el balance que deja la llamada ‘Reforma Telecom’ de junio de 2013, al 10º aniversario de su promulgación en términos de adopción, evolución de precios, estructura de mercado y asignaturas pendientes en la consecución de sus objetivos. Adopción de Servicios En la última década, se registra una trayectoria al alza en la contratación y uso de los servicios de telecomunicaciones entre la población mexicana. Entre marzo de 2013 y septiembre de 2022, se han incrementado en 167.8 millones el número de accesos o Unidades Generadoras de Ingreso (UGI), es decir, un promedio de 17.6 millones anuales durante los últimos 9 años y medio. En términos de adopción, destaca el avance de la conectividad móvil y fija, al registrar un incremento de 65 y 32 puntos respectivamente, para llegar a un coeficiente de 87 accesos por cada 100 habitantes en el caso de la banda ancha móvil (BAM) y 70 por cada 100 hogares en el de la banda ancha fija (BAF). Adopción de Servicios de Telecomunicaciones (Proporción del Total Hogares/Población, %) |

|

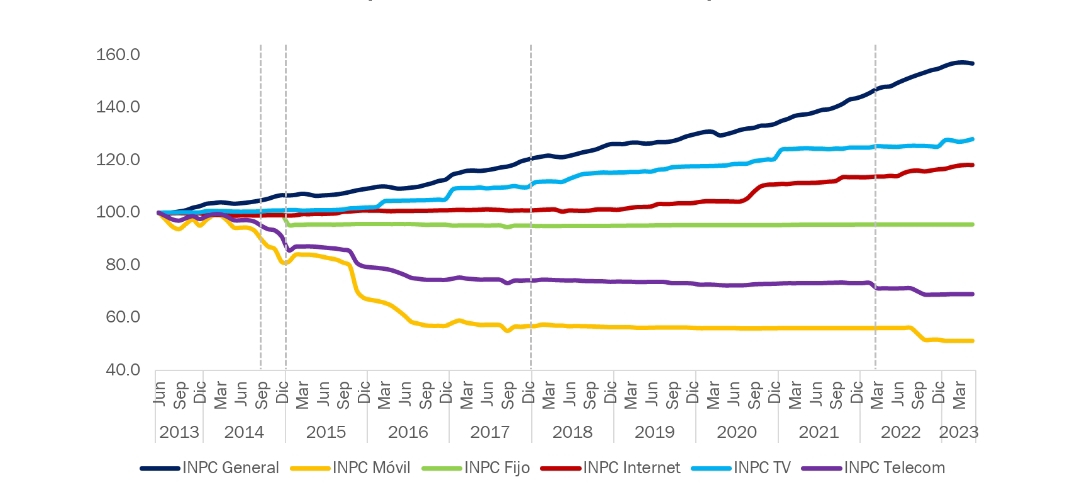

| Fuente: Elaborado por The Competitive Intelligence Unit con base en información del IFT Le siguen por su trayectoria al alza, la televisión restringida con un nivel de adopción de 61% entre los hogares, la telefonía móvil con una plena accesibilidad (99.4%) entre la población y la telefonía fija con una razón de 71 por cada 100 hogares del país. Esta trayectoria al alza en la adopción de los diferentes servicios de telecomunicaciones es resultante de los esfuerzos de los operadores competidores del AEP-T por optimizar sus redes, competir por la vía de inversión en infraestructura, diversidad y calidad de sus servicios y en una mínima proporción atribuibles al acceso a recursos y servicios mayoristas provistos por el preponderante. Evolución de Precios En lo que toca al tema de precios, mientras que la evolución de los precios generales de la economía traza una tendencia al alza, los servicios de telecomunicaciones registran una trayectoria descendente, medidos a través del Índice Nacional de Precios al Consumidor (INPC) en su componente de Telecomunicaciones. En números, la inflación acumulada entre junio de 2013 y mayo de 2023 asciende a 56.9%, mientras que la caída de precios en las telecomunicaciones mexicanas fue de (-)30.8% durante el mismo periodo. Lo que evidencia un abaratamiento significativo de estos servicios en la última década. En mayor proporción este descenso es atribuible a los ajustes a la baja que han tenido lugar en el segmento móvil (-)48.7%, en alguna medida derivados de los cambios regulatorios derivados de la Reforma. Al respecto, la definición en su origen de una elevada asimetría de tarifas de terminación de llamadas entre el AEP-T y sus competidores, así como la prohibición de la discriminación de precios entre los servicios originados dentro y fuera de las redes, vigentes desde septiembre de 2014, como consecuencia de la entrada en vigor de la Ley Federal de Telecomunicaciones y Radiodifusión (LFTR), detonaron la trayectoria a la baja en los precios de las telecomunicaciones en general y aquellas móviles. INPC General y de Servicios de Telecomunicaciones (Junio de 2013 = 100) |

|

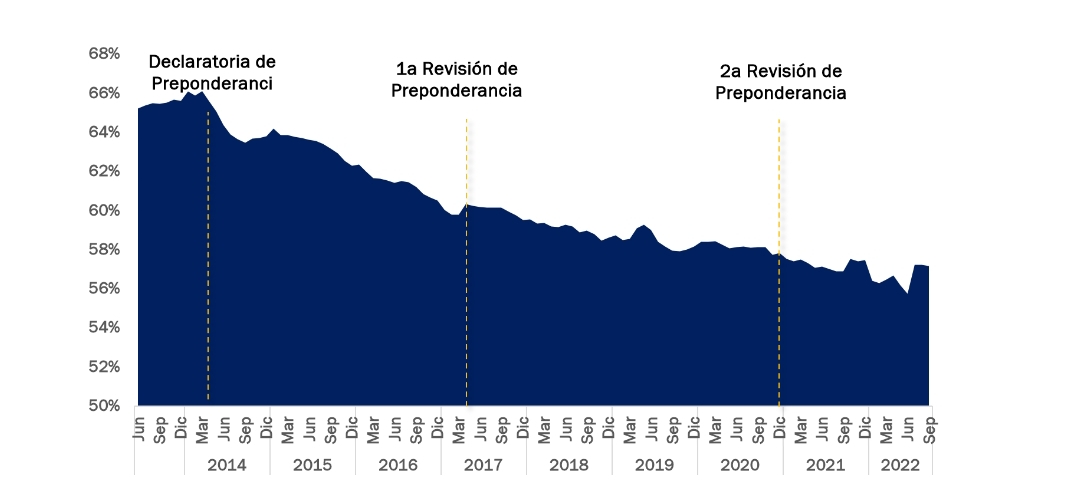

| Fuente: Elaborado por The Competitive Intelligence Unit con base en información del INEGI Otra de las medidas legales que produjo una reducción significativa de precios fue la extinción de larga distancia y el roaming nacional, circunstancias que trazan un segundo hito en la evolución a la baja de tarifas de telecomunicaciones desde 2015 hasta el inicio de 2018. Año en el que la desaparición de la llamada ‘tarifa cero’ de interconexión trajo consigo una virtual parálisis de precios que trascendió hasta la primera mitad de 2022. Dos mercados difieren en su trayectoria respecto a lo referido anteriormente, el de internet y televisión restringida. Esto derivado de la marcada dependencia de sus tarifas de la evolución del tipo de cambio por la adquisición de equipamiento comercializado en dólares estadounidenses y el costo de producción de los contenidos que en su gran mayoría son extranjeros. El aumento incesante en estos dos principales insumos para la provisión de los servicios referidos explica el incremento acumulado de precios de 28.2% en el caso de la TV restringida y de 18.3% en el de internet entre junio de 2013 y mayo de 2023. En este último también registra un impulso en el gasto dedicado a su contratación y elección de velocidad de descarga como consecuencia del ‘empujón digital’ que trajo consigo la pandemia y el confinamiento en los hogares. Estructura del Mercado y Competencia Al mes de marzo de 2014, al comienzo de la aplicación de las medidas de regulación asimétrica, América Móvil alcanzaba una ponderación de 66.1% en términos del agregado de usuarios de telecomunicaciones o unidades generadoras de ingreso (UGI), criterio primigenio, pero no el único, para el dimensionamiento de la preponderancia realizado por el IFT. En años recientes, la participación de mercado del preponderante se ha mantenido prácticamente en el mismo nivel, al pasar de 57.8% en diciembre de 2020 a 57.2% en septiembre de 2022, una disminución de solo 0.5 pp. Ello, evidencia una reducción de 8.9 puntos porcentuales en prácticamente nueve años, es decir, el ritmo promedio de desconcentración de mercado desde la entrada en vigor de la regulación asimétrica es de 1 punto porcentual por año. Participación de Mercado del Preponderante en Usuarios(Proporción del Total de UGI, %) |

|

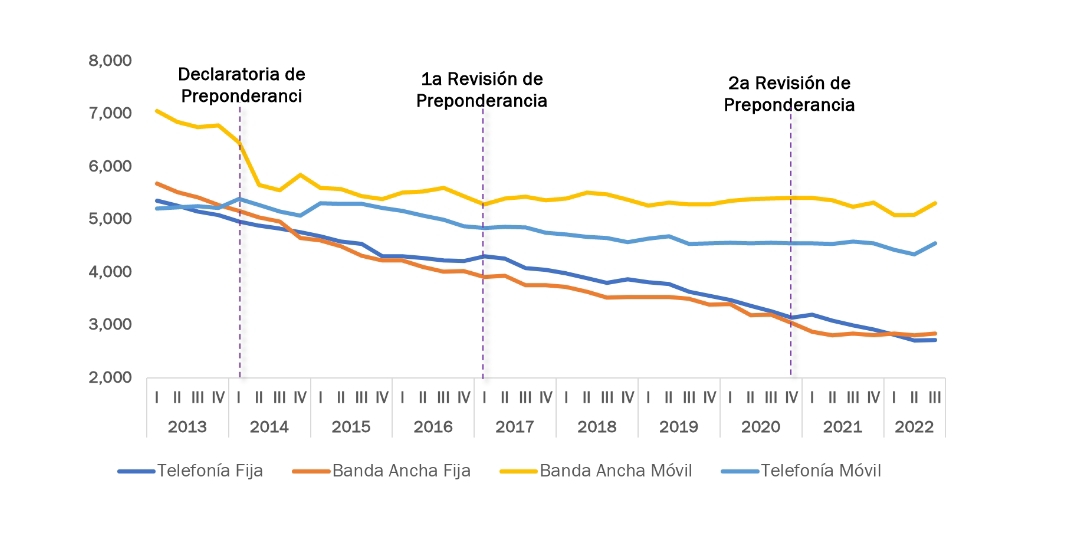

| Fuente: Elaborado por The Competitive Intelligence Unit con base en información del IFT Se identifica que las dos primeras revisiones bienales y el ajuste consecuente de las medidas asimétricas han sido escasamente efectivas, tal que el ritmo de desconcentración del mercado ha disminuido incluso se ha mantenido prácticamente estable, lo que denota una clara inmunidad a la regulación por parte del preponderante que con el tiempo ha eludido la aplicación de las medidas. Lo anterior refleja también la ineficacia de las medidas asimétricas impuestas desde el origen, puesto que el preponderante ha logrado solventar sus obligaciones sin afectar el rendimiento de sus márgenes de utilidades e ingresos, incrementando incluso su dominio en el mercado. De acuerdo con información del IFT, desde la Declaratoria de Preponderancia hasta el comienzo de su primera revisión (marzo de 2014 a marzo de 2017), se registraron avances mínimos en términos de desconcentración de mercado medida por el Índice de Herfindahl-Hirschman (IHH) en suscripciones. Entre los segmentos en los que participa el preponderante, el servicio que registró una mayor reducción en términos de IHH fue el de la Banda Ancha Fija (BAF) 24.3%. En segundo lugar, la Banda Ancha Móvil (BAM) con una disminución de 18.2%, seguido de la Telefonía Fija (TF) con una caída de 13.2%, por último, la Telefonía Móvil (TM) con una contracción de 10.1% durante el periodo referido. No obstante, todos estos segmentos se encontraban aún distantes de alcanzar la barrera de los 2,500 puntos para siquiera considerarse como mercados moderadamente concentrados. Índice de Herfindahl-Hirschman (IHH) en Suscripciones de Telecomunicaciones |

|

| Fuente: Elaborado por The Competitive Intelligence Unit con base en información del IFT Durante el periodo posterior a la primera revisión y la modificación a las medidas de preponderancia al mes de diciembre de 2020, esta tendencia descendente se modificó considerablemente. A partir de 2017, se nota un claro estancamiento e incluso repuntes en la concentración de los servicios móviles (telefonía y banda ancha móvil), segmento de mayor peso en el sector de telecomunicaciones al registrar niveles de masificación entre la población. Por el contrario, el mercado fijo (telefonía y banda ancha fija) ha mantenido una trayectoria más estable gracias al continuo mejoramiento de oferta y empaquetamiento de servicios por parte de los operadores competidores. Así, al mes de septiembre de 2022, el IHH medido en usuarios de telecomunicaciones por segmento se ubicó en 2,840 puntos en BAF, 2,717 puntos en TF, mientras que el segmento móvil continúa en niveles significativamente superiores, 4,553 puntos en Telefonía Móvil y 5,310 puntos en el caso de la BAM. Esta última es el de mayor importancia, al ser la conectividad ubicua el servicio de creciente relevancia y uso entre los mexicanos y consecuentemente, el de mayor necesidad de gestación de condiciones de competencia efectiva.Asignaturas Pendientes y Recomendaciones de Política Regulatoria En cada revisión realizada a la regulación asimétrica por el IFT, los operadores competidores han denunciado el incumplimiento y la ineficacia de las medidas impuestas para balancear el terreno competitivo del mercado. El propio regulador ha procedido a determinar sanciones al AEP-T por incumplir con el marco regulatorio de preponderancia, específicamente en lo que respecta a proveer de información completa de la disponibilidad de infraestructura pasiva (postes y pozos) en el Sistema Electrónico de Gestión (SEG), lo que hace inoperante la medida de compartición que le es aplicable. Es fundamental que, al ostentar una posición dominante en infraestructura, el AEP-T publique la información precisa y confiable para que sus competidores puedan acceder a ella y así reducir las asimetrías de información y las condiciones operativas entre estos. La supervisión y cumplimentación de las medidas impuestas es central para la consecución de sus objetivos. A pesar de ello, el IFT ha desechado sanciones al incumplimiento de la regulación asimétrica aplicable al AEP-T. Esta incongruencia y desatino regulatorio representa un revés a la actuación del IFT para detonar la eficacia de las medidas. Condonar implica la existencia de una conducta contraria al marco jurídico que amerita una sanción, pero la autoridad decide perdonársela. Este tipo de acciones son claramente desincentivos al cumplimiento cabal y efectivo de las medidas asimétricas impuestas, lo que retrasa y frena la transición a un mercado en competencia efectiva. En este sentido, la inaplicación de las sanciones aplicables al AEP-T junto con otras determinaciones regulatorias como la eliminación de la tarifa cero de interconexión, la habilitación del AEP-T para fijar libremente precios en el servicio mayorista de desagregación de la red local en 52 municipios del país y una potencial autorización de entrada al mercado de TV de paga contravienen el escueto progreso de la regulación asimétrica. En los diferentes procesos de consulta, los operadores competidores han expuesto una serie de denuncias, incumplimientos y sugerencias al IFT, en medidas como la desagregación de la red local, la compartición de infraestructura, la prestación del servicio mayorista de enlaces dedicados, entre otras.Las diferentes denuncias, incumplimientos y sugerencias expuestas demuestran la dificultad que representa la aplicación y el cumplimiento de la regulación asimétrica, pues sin un debido proceso de seguimiento, verificación y sanción, el AEP-T continúa realizando conductas dilatorias o contrarias a las obligaciones impuestas. Adicionalmente, en los diferentes procesos judiciales y administrativos se han detectado acciones como la saturación de recursos, procedimientos, opiniones y consultas con el único fin de demorar los procedimientos de consulta o investigación. A partir de todo ello y de cara a la tercera revisión de la regulación asimétrica aplicable al AEP-T es menester que el IFT aplique mecanismos aceleradores de la eficacia de las medidas para reducir significativamente su peso en el mercado, opte por aplicar otras adicionales que cumplan con su cometido, verifique su cumplimiento efectivo y no proceda a habilitar más vías de (re)concentración de mercado. Enseguida, se enumeran y detallan algunas recomendaciones y propuestas de ajustes y aplicación de medidas la regulación asimétrica basadas en la experiencia internacional para la gestación y en línea con las “Recomendaciones de política pública para la conectividad en las Américas” emitidas por la Organización de los Estados Americanos (OEA). 1. Definir obligaciones directas de inversión para el AEP-T, es decir fuera de los procesos de licitaciones de espectro, para incentivar el despliegue de infraestructura en zonas sin cobertura y promover la transición a redes de nueva generación.2. Ampliar el diferencial de tarifas de terminación de llamadas a favor de los competidores para impulsar la competencia vía inversiones y calidad del servicio por parte de los operadores distintos al AEP-T.3. Verificar el cumplimiento efectivo de las medidas de compartición de infraestructura pasiva y desagregación de la red local, implementar sanciones en caso contrario.4. Proceder a la separación estructural del AEP-T como remedio para impedir conductas discriminatorias encaminadas a obstaculizar el desarrollo de operadores competidores.5. Negar categóricamente la entrada del AEP-T al mercado de TV de paga, por los adversos efectos de reconcentración y en contra de la competencia efectiva.6. El dimensionamiento y los efectos de la preponderancia del IFT debe incluir el componente de ingresos y márgenes operativos, al ser indicadores de la capacidad de inversión, ejercicio de recursos publicitarios, atracción de proveedores, reconcentración de mercado, etc.7. Implementar una política fiscal integral para la conectividad que contemple la reducción de costos económicos por la tenencia de espectro radioeléctrico para los operadores competidores distintos al AEP-T.8. Buscar el balance en la tenencia espectral entre los operadores competidores en las próximas licitaciones, para evitar mayores ventajas para el AEP-T, especialmente en el despliegue y transición a redes de nueva generación. Todo lo anterior, tiene como propósito detonar la eficacia de las medidas impuestas, gestar verdaderas condiciones de competencia efectiva en el sector, prevenir la eternización de la aplicación de regulación asimétrica, así como frenar y revertir la trayectoria de (re)concentración en los diferentes indicadores referidos. A una década de la Reforma Telecom y posterior definición y aplicación del marco regulatorio de preponderancia la gran asignatura pendiente es la consecución de la competencia efectiva. Ello, manifiesta el incumplimiento de uno de los principales mandatos constitucionales del IFT que es precisamente, la eficaz eliminación de las barreras a la competitividad y la libre concurrencia en el sector de telecomunicaciones. |